Думки

анализУкраинские госбанки: стоит ли нести туда свои деньги?

В тревожный 2017 год Украина вступила с банковским сектором, в котором доля активов госбанков превысила 50%. Это довольно важное событие для Украины, резонанс которого понимают пока только ограниченное число экспертов. Однако в следующие 3 года оно, так или иначе, затронет каждого второго жителя Украины, будет влиять на скорость восстановления украинской экономики и на реальный дефицит бюджета. Попробуем с разных сторон рассмотреть данную ситуацию.

Можно ли вкладывать деньги в Госбанки?

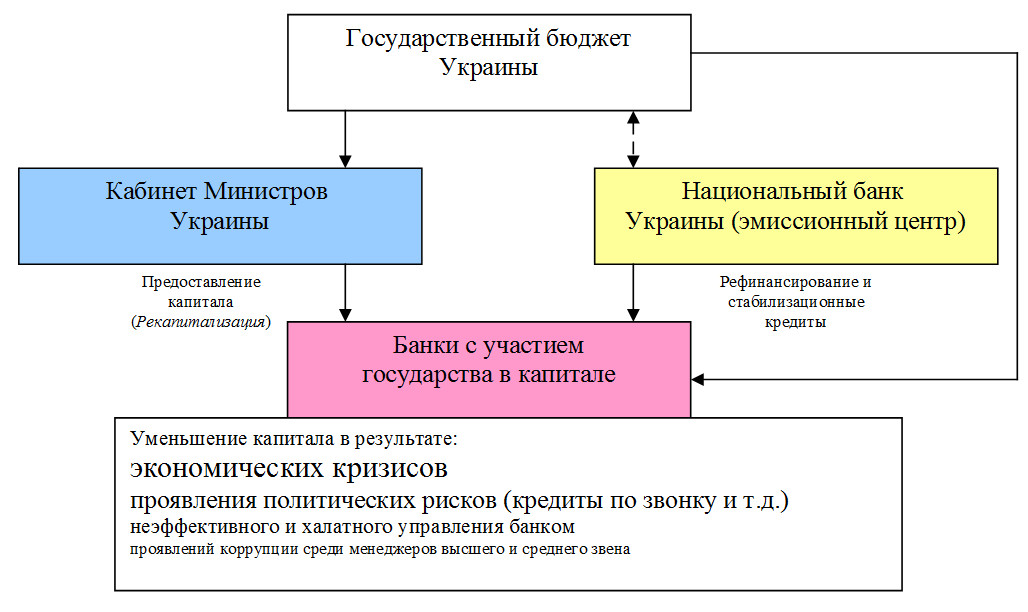

Традиционно, во все времена госбанки считались надежными и были оплотом финансовой системы в кризисные периоды. Изучение истории дефолтов госбанков показывает, что для доведения банка до дефолта необходимо соблюдение особых условий. Как правило, это хроническая операционная убыточность, гигантская коррупция и даже бессмысленность работы. В современной истории Украины не так уж и мало дефолтов банков с участием государства: АПБ «Украина», АКБ «Киев», АБ «Банк Родовид», «Государственный земельный банк» и т.д. Однако обстоятельства таковы, что большая часть населения не ощутила на себе дефолтов этих банков, и более того — в последние два кризиса 2008/2009 и 2014/2015 уже привыкла прятаться от рисков в государственных банках. Государство же в последние 10 лет исправно исполняет функцию компенсатора рисков в банках со своим участием. Графически модель выглядит примерно так:

Экономика Украины относится к разряду очень неустойчивых. Это, пожалуй, главная и неизменная черта нашего рынка на протяжении последних десятилетий. В свою очередь, банковские портфели (а именно — динамика их качества) зависят от того, в каком состоянии находится экономика. Так, на качество портфеля могут оказывать влияние прирост ВВП, инфляция, валютный курс и ряд других факторов.

Даже без использования сложных моделей анализа видно, что в Украине с 2004 по 2016 гг. была не самая благоприятная среда для развития банковского кредитования: изменение прироста ВВП от +12,1% ВВП в 2004 году до −14,8% в 2009 году, не говоря уже об амплитуде колебаний по инфляции от 0 до 43,3% и провоцировании валютных рисков в 2008/2009 — 2014/2015 гг. В этих условиях для любого банка важно наличие и качество внешней поддержки от акционера. Когда настают плохие времена, любой банк, вне зависимости от состава акционеров и страны операций, обращается за рефинансированием к центральному банку. Если это не помогает и банк теряет весь или часть капитала на рынке, то тогда из проблемной ситуации его вытаскивает акционер.

Преимущество акционера-государства состоит в том, что этот акционер как правило максимально приближен к эмиссионному центру — Центральному банку страны. Частным акционерам, если у них нет выхода на фондовую биржу (NYSE, Deutche Borse, Euronext, NASDAQ, TSE или на худой конец Варшавскую фондовую биржу) деньги достать сложнее, чем государству. А поскольку в Украине довольно слабая фондовая среда, то после очередного жесткого кризиса на рынке остается только несколько запасливых частных банков с украинским капиталом, но при этом как грибы после дождя растут госбанки, а также иностранные банки, без ограничений получающие капитал от материнских структур.

Ландшафт банковской системы после очередного кризисного цунами определяется теми игроками, которые смогли достать капитал на покрытие кредитных рисков. Из этого фундаментального вывода следует простое и практичное для обывателя умозаключение: «Если вы выбираете банк для долгосрочного партнерства, то на таком нестабильном рынке, как Украинский, вы должны четко себе представлять, откуда ваш избранник будет брать капитал в случае экономического коллапса. Самый простой ответ на этот вопрос дают госбанки: капиталом их с большой вероятностью обеспечит государство».

Чуть сложнее обстоит ситуация с иностранными банками: вкладывая туда деньги нужно в большей степени вникать в то, что они из себя представляют. Преодолеть этот информационный барьер преобладающей части населения, а также малому и среднему бизнесу, сложно, поэтому на нестабильных рынках госбанки будут всегда привлекательны в роли тихой гавани для хранения средств. Однако такая привлекательность имеет свою цену.

Цена спокойствия

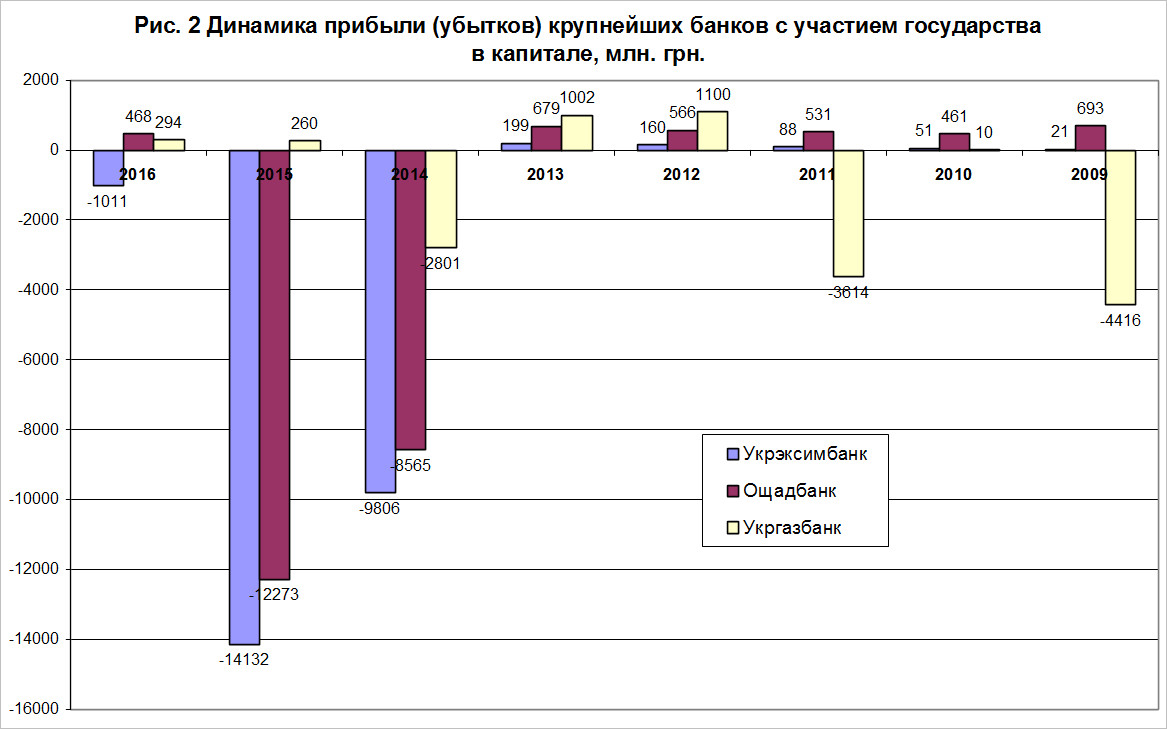

По разным оценкам, за период независимости государство Украина вбухало в свои госбанки от $10 до $12 млрд. Это довольно крупная сумма, которая сейчас сопоставима с золотовалютными резервами НБУ или с 10-15% номинального годового ВВП Украины. В основном эти средства ушли на пополнение уставных капиталов госбанков. Анализ этой ситуации за небольшой период времени с 2009 по 2016 год (даже без учета эффекта от ПриватБанка) показывает, что хотя наши госбанки и нельзя было назвать систематически убыточными, но они демонстрировали явную тенденцию к преобладающим убыткам: когда их деятельность была прибыльной, то они показывали сотни миллионов прибыли в год, но когда решались на убытки — показывали десятки миллиардов убытков.

Не имея доступа к управленческой отчетности, сейчас очень сложно посчитать убыточность госбанков по отдельным статьям: плохое управление, коррупция, негативные рыночные явления или вмешательство в систему принятия решений политиков при власти. Тем не менее я могу с уверенностью отстаивать два утверждения:

1. Министерство финансов Украины не может не замечать, что госбанки на протяжении последних 8-10 лет «доят» государственный бюджет. На их докапитализацию идут деньги налогоплательщиков, и предела этим процессам пока нет. Пока что от таких госбанков больше затрат, чем пользы для государства как акционера.

2. Плохое управление, коррупция, вмешательство в систему принятия решений политиков при власти — все это на протяжении последних пяти лет встречалось в украинских госбанках. Проявления этого безобразия время от времени выползают наружу, вызывая у общества все большее разочарование, что негативно отражается на имидже госбанков как тихой гавани. К счастью, «грязное белье» всплывает слишком медленно, чтобы разрушить ореол «низких рисков», который все еще есть у госбанков в Украине.

О грязном белье

Реформа раскрытия финансовой и правовой информации дала первые результаты. Возможно, не имея доступа к реестру судебных решений, мы бы никогда так и не узнали о некоторых буднях работы госбанков.

Пожалуй, наиболее громким событием последних трех лет стало появление трупа «в деле госбанков». В ноябре 2015 года экс-глава наблюдательного совета Укрэксимбанка и Ощадбанка Игорь Сотуленко по версии полиции покончил жизнь самоубийством. Сотуленко вел собственный бизнес и в сентябре 2014 года его компаниям были предъявлены иски кредиторов на сумму более 370 млн грн и, как мы понимаем, часть его кредиторов были банками, в органы правления которых он входил и возглавлял.

Чуть позже на рынке появилась информация о том, что около трети портфеля корпоративных кредитов Укрэксимбанка занимают кредиты компаниям Виктора Полищука (на то время владельца банка «Михайловский»), который не отрицает своих родственных связей с главой правительства РФ — Д.А. Медведевым. Сегодня мы уже наверняка не узнаем, какие конкретно крупные кредиты одобрял покойный Игорь Николаевич Сотуленко «по звонку» из высших эшелонов власти, сколько было таких эпизодов и какой примерно объем ресурса из госбанка ушел в частный сектор, зато можно примерно подсчитать сумму невозвращенных кредитов.

Главная проблема госбанков в том, что их менеджмент так или иначе назначается чиновниками и снимается тоже чиновниками. ТОПы госбанков зависят от коалиционных договоренностей между политиками, от решений ряда чиновников, поэтому просто включением в Совет директоров иностранцев эту проблему решить нельзя.

Наряду с «кредитами по звонку» госбанки разъедает настоящая коррупция. Например, реестр судебных решений дает такую неприятную статистику по Ощадбанку: за период с 1 января 2016 года по 22 февраля 2017 года судами Украины было вынесено 868 решений, в которых упомянут Ощадбанк, из них 332 имеют статус уголовных. Справедливости ради скажу, что в 70-80% случаев Ощадбанк проходит по этим делам как третья сторона или даже как пострадавшее юрлицо. Тем не менее есть и замечательные перлы.

К примеру, в январе 2017 года в один из судов обратился детектив НАБУ, который попросил суд обеспечить доступ к вещам и документам Ощадбанка по делу кредитования компании «Креатив» (код ЕГРПОУ 31146251), однако для получения такого доступа детективу НАБУ пришлось поделиться с судом информацией об актуальности запроса. Как оказалось, сотрудники Ощадбанка подозреваются в халатности: заемщик длительное время не обслуживал долг, а претензионная работа была начата с большим запозданием. Более того, из материалов дела следует, что НАБУ подозревает сотрудников Ощадбанка в том, что они помогли компании «Креатив» в получении кредитной линии на сумму $20 млн, которые впоследствии были выведены из Украины. Насколько ясно из решения суда, дело по линии НАБУ еще не закрыто, но оно может стать довольно заковыристым, ведь речь уже идет не только о делах времен правления Януковича, а охватывает события 2009-2015 гг.

Укрэксимбанк отстает от Ощадбанка по количеству упоминаний в уголовных делах: за период с 1 января 2016 года по 22 февраля 2017 года было всего лишь 141 дело. Но проигрыш в количестве не означает проигрыша в качестве. Так, расследуя эпопею с продажей Укртелекома Генеральная прокуратура установила, что часть суммы была профинансирована за счет продажи Укрэксимбанку облигаций ООО «ЕСУ» (код ЕГРПОУ 33940565) на сумму 400 млн грн. Однако дело тут не столько в Укрэксимбанке, сколько в том, что по данному делу Генпрокуратура обвиняет президента Украины (2010-2013гг), экс- премьер-министра Украины и министра финансов Украины. Дело не получило своего продолжения в судах во второй половине 2016 года, однако оно раскрывает саму суть «кредитов по звонку», а также юридические риски всех участников процесса.

Хаотичное управление

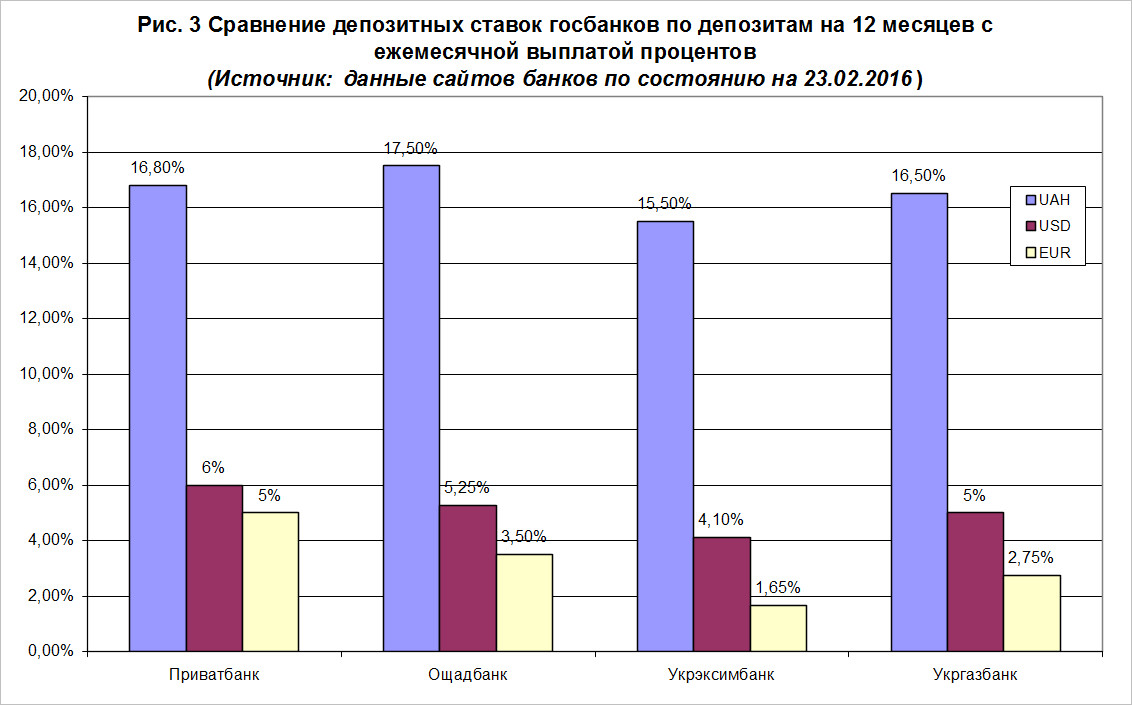

Пока ПриватБанк оставался частным, система была более-менее понятной и сбалансированной. Госбанки на экспертном уровне договаривались между собой, менеджмент, что называется, чувствовал рынок и сравнение их депозитных предложений показывало, что все они подчиняются какой-то логике. Появление ПриватБанка в качестве госбанка преподнесло гражданам подарок прямо в канун Нового года: они могли размещать гривну под 20%, доллар — под 9%, евро — под 8%. Менеджмент несколько раз снижал ставки, и в итоге мы имеем 16,8%, 6% и 5% годовых соответственно.

Я отлично понимаю менеджмент уже четырех госбанков: они устанавливают ставки, исходя из своих потребностей в валюте, обеспечения ресурсной базой и т.д. Но ведь пока для вкладчика не подписан закон о гарантиях по вкладам ПриватБанка, его риск абсолютно идентичен Укргазбанку и Укрэксимбанку. Со стороны смотрится более чем странным, что ПриватБанк привлекает евро под 5%, а вот Укрэксимбанк — под 1,65%. Интересно, кто из граждан понесет свои евро под такую ставку, по-моему, их проще оставить «под матрацем».

Второй справедливый вопрос — это сравнение качества и скорости обслуживания. Так, современная IT-система ПриватБанка уж очень сильно контрастируют с очередями Ощадбанка. У конкуренции ПриватБанка и Ощада итог может быть один — Ощад проиграет. И хотя Минфин вовсе не обрадуется такому положению дел, поскольку он не заинтересован в падении какого-либо из своих активов, но что поделаешь: эти «слоны» должны конкурировать между собой на довольно узком рынке и корма (новых клиентов) на всех может не хватить.

Плохо, что все эти нелогичные вещи происходят на глазах у иностранных и частных украинских банков, которые и представляют собой настоящий рынок, и этот рынок хочет, чтобы государство минимизировало свое вмешательство в работу банков. Например, на рынке есть позорные факты, когда клиентов переводят на обслуживание в госбанк по письмам СБУ, также по-прежнему не ясен статус гарантий по депозитам самого ПриватБанка и есть неразбериха с Ощадбанком, который также хотят присоединить к системе Фонда гарантирования вкладов, но пока не делают этого. Колоссальные убытки Укрэксимбанка, который начал 2016 год с отрицательным собственным капиталом, может быть и позволили бы НБУ отправить этот банк в ФГВФЛ, однако Укрэксимбанк выполняет еще и функции классического экспортно-импортного банка, поэтому его банкротство может поставить крест на международном имидже Украины, поскольку банк имеет обширную сеть международных соглашений с «эксимами» других стран. Украина уже получила хороший урок: совмещать классическую EXIM-деятельность с банковским корпоративным кредитованием и розницей, наверное, не стоит.

Итак, несмотря на грязное бельишко некоторых госбанков и нелогичную процентную политику при консолидированном управлении пассивами в госбанки деньги вкладывать можно. Думаю, при нынешнем положении дел большинство из них еще 2-3 года будут хорошо выполнять роль тихих гаваней. В то же время, Украина пока еще не извлекла никакой пользы из полученных уроков. Система управления госбанками остается очень запутанной, и нет никаких гарантий, что именно сейчас они не совершают те же ошибки, которые совершали в 2010-2013 годах. Однако если раньше Кабмин, в принципе, мог себе позволить держать их в качестве «кредитной кормушки для своих» (пусть даже ценой трупов глав набсоветов), то после того как доля госбанков в активах перевалила за 50%, теперь они оказывают определяющее влияние на фондирование ВВП и будущие макропоказатели экономики Украины. Так что плохое управление, коррупция и «кредиты по звонку» — это та «роскошь», которую Украина себе позволить не может, не говоря уже о том, что монопольное влияние госбанков требует значительных ограничений при конкуренции с негосударственной частью банковской системы.

публікуються на правах реклами.

публікуються на правах реклами.