Інтереси

недвижимостьСегодня выгодно покупать недооцененные офисы за рубежом

Бизнесмен из Киева Сергей вынужден был продать за полцены свой элитный отель в Мисхоре, который до появления крымской проблемы казался отличной инвестицией. Теперь Сергей ищет более надежные способы вложить деньги в недвижимость за рубежом. Его дочь учится в Лондоне и, возможно, откроет там свой бизнес, так что выгодное капиталовложение может со временем принести двойную пользу.

Владелец крупнейшей в Запорожье компании-автодилера «Восток Автомир» Алексей Кравчун пришел к выводу, что украинский рынок недвижимости крайне опасен, так как если дно падения не пройдено, значит, ситуация и дальше будет ухудшаться. Но он считает, что покупать жилье в Европе, как делают многие состоятельные украинцы, нет смысла. «Выгодно инвестировать в торговые центры, офисные здания классов А-В в активно развивающихся странах (ОАЭ, Китай, Индия, Латинская Америка, возможно, Вьетнам), где с ростом экономики будет расти в цене и недвижимость», — считает он.

Из-за ухудшающейся ситуации на украинском рынке недвижимости многие инвесторы, как и Кравчун, стали все чаще поглядывать за рубеж.

Первый класс

«Традиционно лучшей для инвестиций считается офисная недвижимость. Это объясняется наличием длительных договоров аренды и меньшим риском изменения ставки в условиях неопределенности на рынке», — говорит «Капиталу» Владимир Мысак, директор департамента рынков капитала компании «DTZ Украина». «При бюджете от 500 тыс. евро наиболее выгодны за рубежом инвестиции в торговую или офисную недвижимость с долгосрочными арендаторами, о наличии которых можно узнать из документов на объект», — соглашается с Мысаком Станислав Зингель, президент Международного агентства недвижимости Gordon Rock.

В рейтинге инвестиционной привлекательности в Европе сегодня лидируют Германия, Великобритания, Франция и Швейцария, а также США — страны с сильнейшими экономиками и высоким уровнем защиты инвесторов, в том числе и нерезидентов. Объекты жилой и коммерческой недвижимости здесь имеют высокую ликвидность. Благодаря доступности кредитования с фиксированными ставками 2,5‑4,5 % и достаточно высокому и нередко гарантированному арендному доходу, инвесторы вполне могут рассчитывать на инвестиции с рентабельностью 8‑14 % годовых. Дело в том, поясняет Зингель, что продавец может гарантировать определенный процент заполнения площади арендаторами, а это автоматически означает получение стабильного дохода. В случае привлечения кредита для приобретения объекта, например в странах Западной Европы, достаточно 40‑50 % собственных средств, говорят эксперты.

Законы доходности

Если государство нестабильно, то недвижимость будет показывать более низкую ставку доходности, чем ценные бумаги государства, что мы и видим по Киеву, говорит Владимир Мысак. «Лучшие офисные объекты в Киеве сегодня предлагаются с изначальной доходностью в диапазоне от 12 % до 13,5 %. Для сравнения: государственные еврооблигации Украины, которые считаются менее рисковым объектом для инвестиций, чем недвижимость, сегодня можно купить с доходностью 10,27‑17,08 %. При этом бумаги со сроком погашения от трех и больше лет торгуются в диапазоне до 13,59 %. Таким образом, если доходность недвижимости в Украине ниже 13,5 %, то инвестору лучше купить облигации», — поясняет эксперт.

На рынке офисной недвижимости Киева сегодня отсутствуют крупные сделки. По данным «Украинской торговой гильдии», за первое полугодие 2014 г. в Киеве арендовано всего 21 тыс. кв. м офисной недвижимости, что на 45 % меньше, чем за аналогичный период прошлого года. За этот же период в эксплуатацию сдано почти 93 тыс. кв. м новых офисных площадей — таким образом, предложение значительно превышает спрос.

Лучшая ликвидность

По словам Станислава Зингеля, минимальная необходимая для инвестиций в недвижимость за рубежом сумма составляет € 200‑300 тыс. Больше возможностей появляется, если располагать не менее € 500 тыс., подчеркивает президент Gordon Rock.

Согласно данным «DTZ Украина», центральные рынки имеют лучшую ликвидность и больший объем. Из инвестированных в 2013 году в недвижимость в Европе около $ 190 млрд на Англию пришлось 40 %. «Только за прошлый год цены на недвижимость в Лондоне выросли более чем на 20 %, а в некоторых районах — на 30‑35 %», — отмечает директор компании «Ваш дом — Лондон» Сергей Тращенко.

Владимир Мысак одобряет идею инвестирования в недвижимость Великобритании, а также выделяет недооцененную, по его мнению, Ирландию. Эти рынки прозрачны, там нет ограничений на владение недвижимостью иностранцами. Кроме того, здесь низкие ставки по ипотеке 1,5 % годовых и практическое отсутствие налога на недвижимость (право собственности или долгосрочная аренда за номинальную плату, например, около $ 2 в месяц), а также отсутствие налога на прирост стоимости объекта для нерезидентов и низкая комиссия агента (0,5‑1,5 % от суммы транзакции).

на 45% меньше офисной недвижимости было арендовано в Киеве за первое полугодие 2014 г. по сравнению с тем же периодом 2013 г.

Однако есть и свои нюансы, предупреждают эксперты. НДС на комиссию в транзакции составляет 20 %, покупатель оплачивает налог при продаже 4 % (если цена сделки превышает $ 816 тыс.) и 5 % (если дороже $ 1,6 млн.). Наконец, подоходный налог на арендный доход для инвесторов-нерезидентов составляет 20‑40 %.

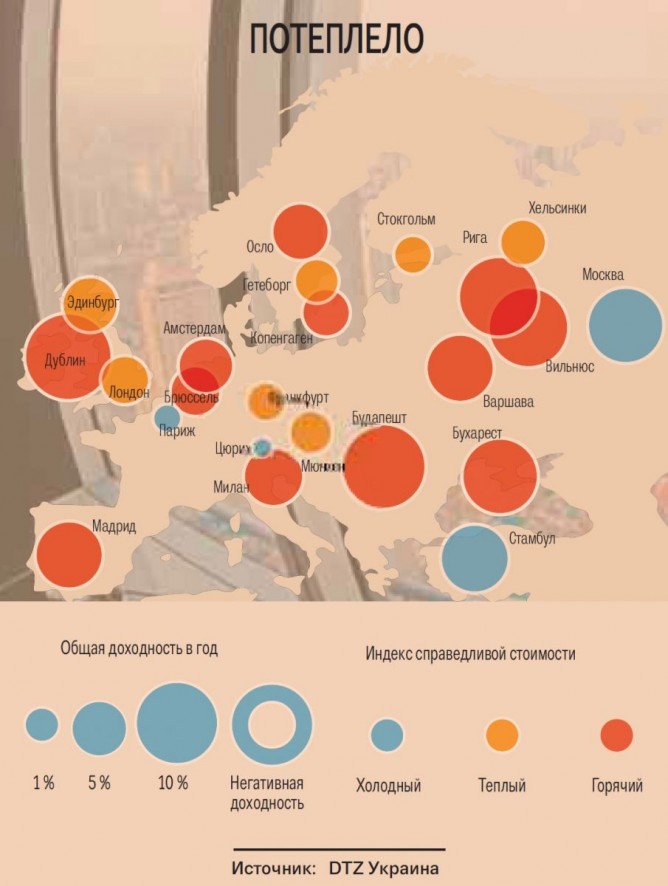

«Горячие» рынки

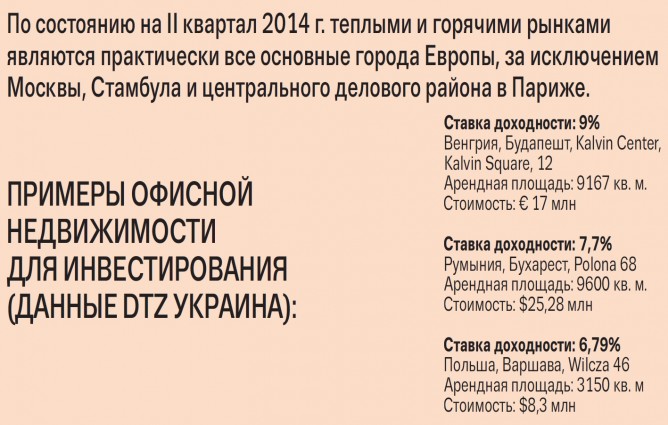

Компания «DTZ Украина» ежеквартально готовит отчет о наиболее недооцененных рынках Европы (см. инфографику). Индекс справедливой стоимости позволяет инвестору сориентироваться — инвестируя в Румынии, Ирландии, Венгрии или Балтике, он получит возврат на уровне 10 % годовых исходя из 5‑летнего периода инвестиции. Так можно расплатиться по кредиту благодаря арендной плате, после чего продать объект по возросшей за это время рыночной цене. «Холодными» рынками считаются те, где цены на недвижимость находятся на исторических максимумах и уверенности в росте стоимости объектов нет. «Горячие» — это локации с недооцененной на сегодня стоимостью и высоким потенциалом роста.

«Если у вас есть до $ 20 млн и вы хотите инвестировать в коммерческую недвижимость, тогда надо смотреть на нецентральные рынки Европы, где стоимость за кв. м. существенно ниже, чем в Великобритании (Лондоне) или Германии (Франкфурте). Самый высокий потенциал роста показывают восточные и южные страны Европы, а также Ирландия. Так, за $ 20 млн можно купить офисное здание площадью 10 тыс. кв. м в Румынии, Польше, Венгрии. За такую же площадь в Лондоне придется выложить $ 100 млн и более», — говорит Владимир Мысак.

Если инвестор не готов делать самостоятельный выбор, он может вложить деньги в инвестиционные фонды (например, Heitman, Dragon Capital, Immofinanz AG — рейтинги фондов можно найти на http://investfunds.lv). Однако они не гарантируют доход. Лучше инвестировать прямо в недвижимость с помощью профессиональных консультантов, которые помогут проанализировать риски, историческую стоимость недвижимости на рынке и предложить лучшие варианты по входу и выходу из проекта.

публікуються на правах реклами.

публікуються на правах реклами.