Фінанси

семейное делоВ Украине каждым пятым банком владеют родственники. Чаще всего семьи создают банки для обслуживания своего бизнеса

Нацбанк снова начал публиковать на своем сайте информацию о собственниках банков. Их имена регулятор не раскрывал два года — последний раз такие сведения публиковались 1 апреля 2012 г.

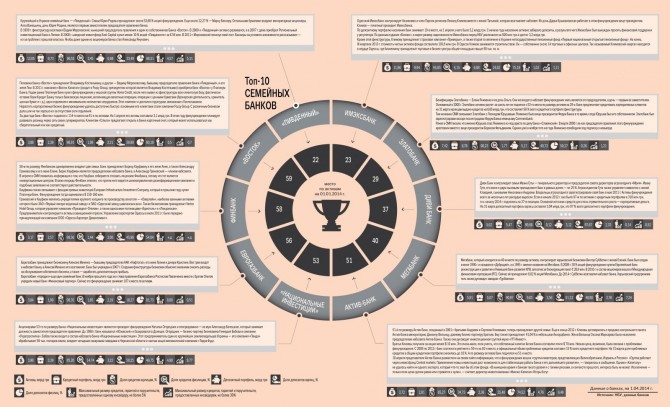

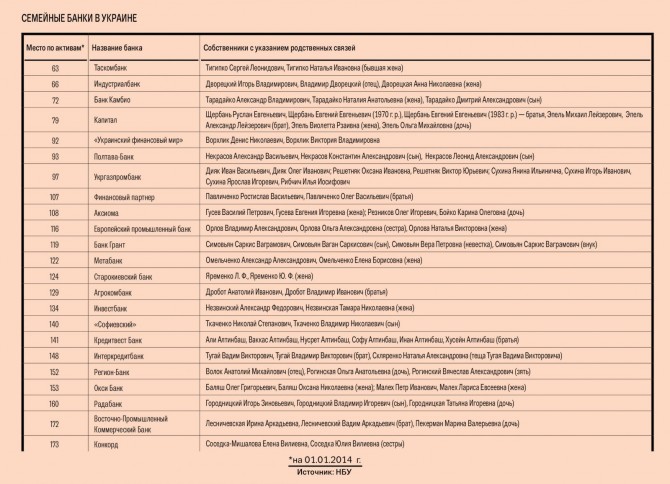

«Капитал» насчитал в Украине 33 банка, которые принадлежат людям, являющимися родственниками. Это значит, что каждым пятым финучреждением владеют семьи. Как правило, это средние или мелкие банки — в Украине не осталось ни одной крупнейшей финструктуры, которой владели бы родственники. Последним таким был Брокбизнесбанк, принадлежавший ранее братьям Сергею и Александру Бурякам. В прошлом году финучреждение купила группа ВЕТЭК, а в марте Нацбанк признал его неплатежеспособным.

Подсобное хозяйство

Сегодня семьи чаще всего создают и развивают банки для обслуживания своего уже существующего бизнеса. Например, так был создан Диви Банк. Финучреждение зарегистрировала в 2011 г. семья Ивана Гуты, которому принадлежит агрохолдинг «Мрия». Всего за три года банк достиг 37‑го места по активам. Вырасти ему удалось в основном за счет семейного дела. Для обслуживания своих компаний создала Еврогазбанк в 2007 г. и семья Алексея Ивченко, который еще до прихода в политику занимался бизнесом в сфере энергетики, нефтепереработки и энергосбережения.

Одни собственники используют банки для обслуживания своего бизнеса, другие, наоборот, за счет своего основного бизнеса развивают банк. Так, например, поступили владельцы и менеджеры банка «Восток» — они планируют выдавать карты каждому постоянному покупателю сети «Сільпо» (их база насчитывает порядка 3 млн человек). Фактически, имеется информация о покупках каждого из них на протяжении последних шести лет. Это позволяет изучить не только семейный бюджет и специфику трат, но и предложить таким клиентам новые услуги исходя из их особенностей потребления.

Существуют и семейные банки, пытающиеся развиваться как универсальные. Примером могут служить два крупных одесских финучреждения — банк «Пивденный» и Имэксбанк. Первый принадлежит семье Юрия Родина, второй — семье Леонида Климова. Эти финучреждения активно развивают розничный бизнес — у них самые большие портфели депозитов, привлеченных у населения. У Имэксбанка было 5,2 млрд грн на 1 апреля, у банка «Пивденный» — 4,4 млрд грн.

Семейные банки нередко испытывают проблемы, когда их собственники терпят неудачу в своем основном бизнесе. Если финучреждение кредитовало его, уровень проблемной задолженности резко растет, что может привести к неплатежеспособности банка. «Кредитование банком бизнеса акционеров приводит к существенной концентрации активных операций на незначительном количестве заемщиков, поэтому в данном случае устойчивость финучреждения зависит только от успешности бизнеса акционеров. Практика показывает, что чаще всего банкротства случаются именно у банков, кредитующих свои бизнесы», — говорит генеральный директор «Украинского кредитно-рейтингового агентства» Станислав Дубко. Кроме того, отмечает он, в случае отказа заемщиков от погашения займа банку, возможность последнего взыскать долги существенно снижается.

Примером банка с высокой проблемной задолженностью может служить Актив-Банк, который в 2008 г. принадлежал братьям Андрею и Сергею Клюевым. В период с 2008 г. по 2012 г. банк скатился в рейтинге с 56‑го на 62-е место, а официальный объем проблемных кредитов составил 15 % кредитного портфеля. По словам директора инвесткомпании «Финэкс Капитал» Игоря Когута, банк предоставлял займы связанным структурам, поэтому уровень его проблемной задолженности резко вырос.

Перестановка слагаемых

Формально украинское законодательство ограничивает родственное кредитование. НБУ контролирует «связанное кредитование» через экономические нормативы Н9 и Н10: не более 5 % уставного капитала на одного инсайдера, а также не более 30 % уставного капитала на группу инсайдеров.

Однако банки легко обходят эти ограничения. Так, финучреждение может кредитовать лиц, с которыми имеет фактические связи, или тех, которых фактически контролирует, хотя формально они не связаны с банком. Другой способ — транзитное кредитование с помощью другого банка. «Кредит выдается не напрямую связанному заемщику, а транзитом через другой банк, которому предоставляется межбанковский кредит с целью дальнейшего финансирования заемщика», — рассказывает Станислав Дубко. Также два семейных финучреждения могут договориться и перекрестно кредитовать связанных с ними лиц. Еще одна лазейка — финансирование через подставную компанию. Кредит выдается такой фирме, а она далее осуществляет финансирование связанного с банком заемщика. Таким образом, ни один банк формально не нарушает нормативы НБУ.

Некоторые финучреждения вообще могут напрямую кредитовать собственный бизнес фактически без ограничений. Для этого им достаточно указать в документах номинального собственника, вместо реального. Например, общеизвестно, что банефициаром банка «Кредит Днепр» является бизнесмен Виктор Пинчук. Но формально финучреждением через ряд офшорных компаний владеет Крис Теодору.

Эксперт — о рисках

Оксана Параскева,

Оксана Параскева,

партнер Investor Relations Agency

Связанное кредитование является одним из узких мест банковской системы в Украине. Крупные объемы связанных кредитов нередко становились причиной предбанкротного состояния банка. С другой стороны, размещение депозитов связанными сторонами также несет риски из‑за злоупотреблений с повышенными депозитными ставками по сравнению с иными клиентами. Отсюда следует необходимость более содержательного подхода к оценке рисков кредитных организаций, приходящихся на собственника банка. Вкладчики банков оказываются заложниками корпоративных интересов и результатов управленческих решений собственника.

Сделки со связанными сторонами (инсайдерами) регулируются ст. 52 закона Украины «О банках и банковской деятельности» и подзаконными актами НБУ. Такие сделки не могут предусматривать более выгодные условия, чем сделки, заключенные с иными лицами. При этом связанные сделки, заключенные банком на условиях, более выгодных, чем обычные, признаются судом недействительными с момента их заключения. Более выгодными условиями могут быть меньшее обеспечение по кредиту, приобретение имущества по заниженной стоимости, инвестирование в ценные бумаги связанного лица, сниженные проценты и комиссионные по кредитным сделкам и повышенные депозитные ставки.

Законом к связанным сторонам, в частности, относятся руководители банка, руководитель службы внутреннего аудита, руководители и члены комитетов правления банка; собственники существенного участия в банке; руководители юридических лиц, имеющих существенную долю в уставном капитале банка; руководители и контролеры аффилированных лиц; родственные лица банка (родственным лицом является юридическое лицо, которое имеет общих с банком собственников существенного участия) и др.

Эксперт — о нормативах Нацбанка

Станислав Дубко,

Станислав Дубко,

генеральный директор «Украинского кредитно-рейтингового агентства» (UCRA)

Существуют специальные нормативы НБУ, которыми ограничивается кредитование связанных лиц (Н9 — не более 5 %, Н10 — не более 30 %). Их значения, методика расчета и критерии определены постановлением НБУ № 368. В то же время, банковские учреждения имеют возможности обходить определенные ограничения регулятора, прибегая к различным схемам: предоставление кредитов формально несвязанным лицам, транзитное и перекрестное кредитование с помощью других банков, финансирование через подставные компании.

Чтобы определить, родственная банку компания или нет, у регулятора есть собственные методики, которые базируются на стандартизированных формах отчетности (по составу акционеров форма 670, связанным компаниям — форма 614). Также НБУ видит заемщиков банков и может проверять, насколько верно банки отражают операции со связанными лицами. При этом не стоит забывать, что требования по выполнению законодательных норм, в том числе по операциям со связанными лицами, лежат на самих банках, а на регуляторе — лишь функции контроля.

Среди основных рисков финучреждения, которое кредитует собственный бизнес, стоит выделить ослабление риск-менеджмента на этапе предоставления кредита. Если же банк финансируется в основном за счет родственных компаний, то это может быть как позитивным, так и негативным фактором. С одной стороны, наличие родственного финансирования в трудный момент позволяет дополнительно привлечь средства дружественных компаний для поддержания ликвидности или договориться о пролонгации депозитов. С другой стороны, связанные лица, как правило, первыми узнают о проблемах банка. И они будут стремиться первыми изъять свои средства в банке в случае возникновения проблем.

публікуються на правах реклами.

публікуються на правах реклами.