Фінанси

финансовый результатПроблемные финучреждения принесли банковской системе миллиардные убытки

В январе-мае 2014 г. банковская система ушла в минус на 10,4 млрд грн, сообщил НБУ. На отрицательный финрезультат больше всего повлияли показатели финструктур, признанных неплатежеспособными. С начала года их число достигло 11, а общий объем убытков за первые пять месяцев года составил 14 млрд грн. Без учета этой суммы прибыль банковской системы с начала года достигла 3,7 млрд грн.

Отрицательное в степени

Убытки возникли из‑за превышения процентных расходов над процентными доходами, дополнительных отчислений в резервы из‑за ухудшения качества кредитного портфеля, а также в связи с ростом административных расходов, говорит член Всемирной ассоциации риск-профессионалов Вадим Березовик. Банки начисляли проценты и делали отчисления в резервы по кредитам, однако заемщики не торопились погашать задолженность. При этом финучреждения должны были платить проценты по вкладам и остаткам на текущих счетах.

В итоге баланс по процентным доходам и расходам этих банков оказался отрицательным, объясняет эксперт. Как ранее писал «Капитал», эксперты прогнозируют дальнейшее увеличение количества неплатежеспособных и ликвидируемых банков. Только девять из 37 коммерческих банков, прошедших стресс-тест, не нуждаются в докапитализации. Капитал остальных банков собственникам придется пополнять. Если акционеры не поддержат свои банки, Нацбанк признает их неплатежеспособными и Фонд гарантирования вкладов физических лиц введет в них временную администрацию. «У банковской системы есть серьезные проблемы ввиду слишком большого количества нежизнеспособных финучреждений. Это подрывает доверие ко всей системе», — отмечает генеральный директор «Украинского кредитно-рейтингового агентства» Станислав Дубко. Общий объем капитала, в котором нуждается вся банковская система, эксперты оценивают в 50 млрд грн.

Среди острых проблем банковской системы — отток депозитов и, как следствие, большие разрывы ликвидности. Таким образом, финструктуры должны сегодня выплачивать больше средств, чем получают. Уровень доверия к банковской системе снижается, к тому же населению и предприятиям сложно делать накопления в условиях экономического спада.

Резервный план

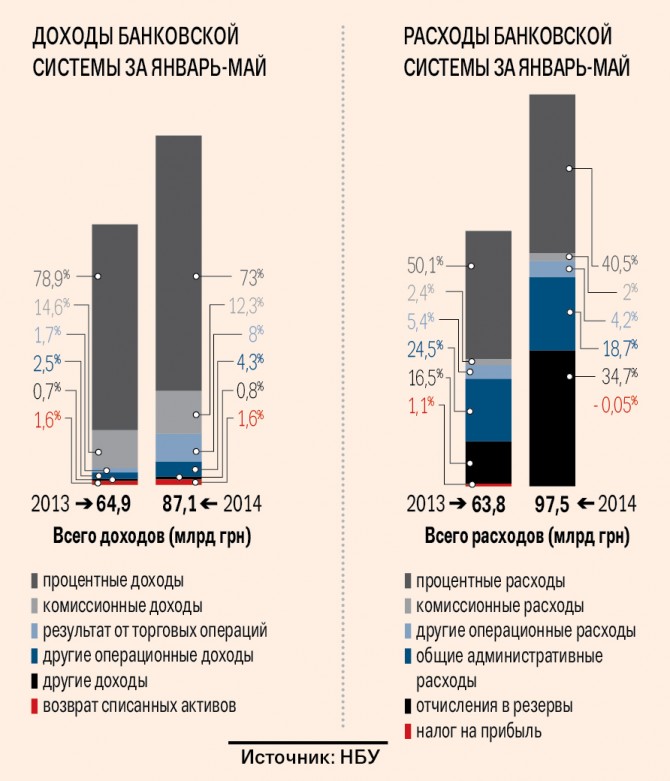

По сравнению с аналогичным периодом прошлого года как доходы, так и расходы украинских финучреждений выросли. Но издержки увеличивались более динамично: рост расходной части составил 52,8 %, тогда как доходной — всего 34,3 %. Увеличение расходов банков обусловлено прежде всего формированием резервов. В структуре расходной части доля отчислений в резервы с февраля 2014 г. стабильно держится на уровне выше 30 %. Объем отчислений в мае составил 10 млрд грн и по итогам пяти месяцев 2014 г. достиг 33,8 млрд грн. За аналогичный период прошлого года финучреждения потратили на формирование резервов в три раза меньше. Платежеспособные банки делали доотчисления в резервы по валютным кредитам в связи с ростом курса доллара, говорит председатель правления банка «Хрещатик» Дмитрий Гриджук.

По сравнению с прошлым годом банки увеличили свои административные расходы на 2,6 млрд грн. Эксперты считают, что это может быть связано с ростом сумм, выделяемых на охрану объектов, а также с оптимизацией численности персонала. «В определенные периоды мы увеличили расходы на охрану в связи с криминогенной ситуацией в стране», — отмечает Гриджук. Финучреждения также были вынуждены тратить больше на юридические и консультационные услуги, ведение судовых дел и уплату комиссий коллекторским компаниям, констатирует Березовик. «В период нестабильности ряд заемщиков переходят из разряда платежеспособных в те или иные проблемные категории. Иногда банки прибегают к посредникам, чтобы найти компромисс и реструктурировать задолженность. Если это не получается, приходится нанимать юридические компании для ведения судебных дел», — поясняет эксперт.

Декларация о доходах

Больше всего в январе-мае вырос торговый доход банков — заработок на операциях с валютой увеличился почти в семь раз по сравнению с аналогичным периодом прошлого года, до 7 млрд грн. «Волатильность цен на валютном рынке позволила банкам заработать больше, чем при стабильном курсе», — говорит Дубко.

На 1,2 млрд грн больше, чем в январе-мае прошлого года, — 10,7 млрд грн — банки заработали на комиссиях. Последние несколько лет постепенное увеличение доли и объемов получаемого комиссионного дохода стало заметной тенденцией, подчеркивает Дубко. Отсутствие благоприятных условий для кредитования заставляет банки делать упор на расчетно-кассовое обслуживание. Кроме того, отмечает эксперт, важно понимать, что к категории комиссионных относится часть доходов, получаемых банками при потребительском кредитовании. Несмотря на то что рынок сузился — из‑за аннексии Крыма и снижения активности операций в восточных регионах, — объем комиссионных доходов и далее продолжит расти, резюмирует Гриджук. Банки будут расширять линейку услуг для физических и юридических лиц, делая упор на комиссионный доход.

Как сообщал «Капитал», пятая часть банковской системы может перейти под контроль Фонда гарантирования.

публікуються на правах реклами.

публікуються на правах реклами.