Фінанси

вкладыПеред тем как положить деньги на депозит, нужно проанализировать отчетность финучреждения

НБУ с начала года признал неплатежеспособными 11 банков. Еще несколько испытывают сегодня трудности и не отдают депозиты вкладчикам. Как ранее писал «Капитал», регулятор направил в Фонд гарантирования вкладов физлиц (ФГВФЛ) список из 37 финучреждений, в которые может быть введена временная администрация. Недостающую сумму капитала во всей банковской системе оценивали в 50 млрд грн. Значит, перечень неплатежеспособных финструктур будет и дальше пополняться.

Усугубляет ситуацию также отток депозитов: с начала года (по данным на 4 июня) клиенты забрали из банков 86 млрд грн, или 19,2 % от общего числа вкладов. Из-за досрочного расторжения депозитных договоров потребители теряют проценты, а финучреждения — устойчивость. Ошибка в выборе банка может дорого обойтись, но и держать деньги под подушкой — не выход. Инфляция ежедневно снижает покупательную способность денег. В долгосрочной перспективе банковский депозит может сохранить сбережения от инфляции. Но чтобы их не потерять, нужно не ошибиться в выборе банка.

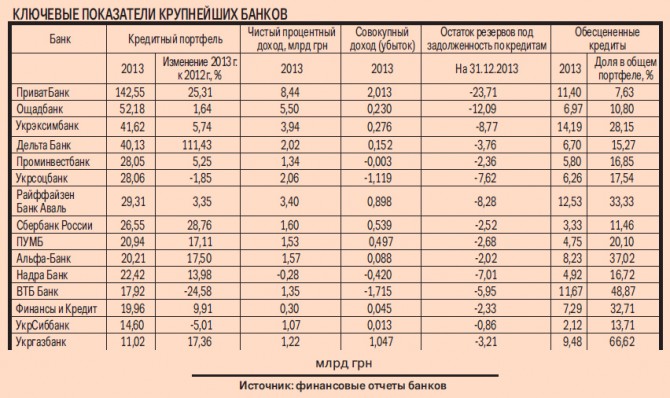

Кредитный портфель

Растет кредитный портфель — значит, банк развивает свой бизнес. Это следует из годовой и квартальной финансовой отчетности. Если учреждение испытывало трудности с ликвидностью, то оно получает у НБУ рефинансирование, а регулятор в ответ накладывает ограничения на выдачу кредитов. В прошлом году среди крупнейших банков больше всего снизился кредитный портфель ВТБ Банка — на 25 % (до 18 млрд грн).

Директор департамента контроля банковских рисков ВТБ Банка Наталья Василец рассказала «Капиталу», что в 2012‑2013 гг. финучреждение не проявляло особой активности на рынке корпоративного кредитования, а это было основным бизнесом. В результате его кредитный портфель значительно уменьшился.

Стремительный рост кредитного портфеля банка говорит об активной покупке им других финструктур. Так, в минувшем году более чем в два раза — до 40 млрд грн — вырос кредитный портфель Дельта Банка. Мажоритарий финучреждения Николай Лагун в 2013 г. приобрел сразу три банка — Кредитпромбанк, Сведбанк и Астра Банк.

Но качество новых активов зачастую не может прогнозировать даже покупатель. «Чтобы понять истинное положение дел в банке, надо оказаться внутри», — прокомментировал покупку Форум Банка собственник «Смарт-Холдинга» Вадим Новинский. Напомним, 16 июня Фонд гарантирования отправил банк на ликвидацию — регулятор обнаружил дыру в балансе в 1,5 млрд грн. Поэтому вкладчику лучше выбирать банк, кредитный портфель которого не уменьшается, но и не растет быстрыми темпами.

Заработок банка

О том, сколько зарабатывает банк на своей основной деятельности, говорит размер чистого процентного дохода. Если этот показатель отрицательный — значит, финучреждение больше тратит на привлечение депозитов, чем зарабатывает на выдаче кредитов. Среди крупнейших украинских финструктур в прошлом году процентные расходы превысили процентные доходы только у Надра Банка, у которого выплаты процентов по депозитам растут. По долларовым вкладам банк предлагает одну из самых высоких процентных ставок — 12 %. Руководство и пресс-служба Надра Банка такую политику не прокомментировали.

Плохо, когда чистый процентный доход банка падает. Не считая Надра Банка, больше всего снизился процентный доход в прошлом году у ВТБ Банка, Укрсоцбанка и УкрСиббанка. «Снижение процентного дохода в 2013 г. по сравнению с 2012 г. было вызвано более высокой средней стоимостью гривневых ресурсов в первой половине минувшего года. Это следствие кризиса ликвидности банковской системы, который произошел в конце 2012 г.», — объясняет директор департамента планирования и контроля Укрсоцбанка Екатерина Харченко. Но у большинства банков чистый процентный доход в 2013 г. вырос. Поэтому проблема наверняка заключается и в качестве управления.

Совокупный доход

Совокупный доход появился в стандартах международной финансовой отчетности не так давно. Его ввели, чтобы финучреждения не могли незаметно списывать потери от инвестиций в ценные бумаги. Например, в прошлом году государственный Ощадбанк получил 710 млн грн прибыли, что на 7 % больше, чем годом ранее. А вот совокупный доход Ощадбанка в минувшем году оказался всего 230 млн грн, а это в два раза меньше, чем 2012 г. Причина — снижение на 592 млрд грн рыночной стоимости ценных бумаг в портфеле Ощадбанка в 2013 г.

«Эффект от уменьшения справедливой стоимости ценных бумаг составляет всего 2 % от справедливой стоимости инвестиций, имеющихся в наличии для продажи, — указала пресс-служба Ощадбанка. — Сам портфель в 2013 г. значительно вырос, это стало главной причиной, почему изменение котировок на бумаги так повлияло на совокупный доход».

Подушка безопасности

В идеале объем сформированных резервов должен увеличиваться вместе с ростом кредитного портфеля. Резервы — своего рода подушка безопасности банка. Она не должна быть слишком маленькой, чтобы банк мог списать проблемные кредиты за счет резервов.

Их объем должен составлять 10 % от общего кредитного портфеля, считает директор образовательного центра аудиторской компании Baker Tilly Руслан Исмайлов. Довольно небольшой размер резервов у УкрСиббанка — всего 860 млн грн, притом что банк выдал кредитов на 14,5 млрд грн. Причиной снижения этого показателя стало списание проблемной задолженности за их счет.

Доля обесцененных кредитов

Согласно международным стандартам финансовой отчетности, банк должен делить свой портфель на три категории. Это «непросроченные и необесцененные» — кредиты, которые обслуживаются без задержек, а финансовое положение кредитора хорошее. «Просроченные, но необесцененные» — кредиты среднего качества. И «обесцененные» — проблемные и те, которые могут ими стать — с относительно небольшой просрочкой. «Если есть кредит, который обслуживают своевременно, но он, например, бланковый (беззалоговый), то минимальный процент резервирования также отнесет его к категории обесцененных», — добавляет начальник управления общебанковских рисков банка «Финансы и Кредит» Николай Войткив. Самая большая доля обесцененных кредитов среди крупнейших у Укргазбанка — 67 %, ВТБ Банка — 49 % и Альфа-Банка — 37 %.

Не стоит путать его с уровнем проблемной задолженности (сюда относится просрочка более 90 дней). Именно этот показатель банки часто используют как свидетельство надежности портфеля. Уровень проблемной задолженности у финучреждений, как правило, гораздо ниже. Например, по национальным стандартам отчетности этот показатель у Райффайзен Банка Аваль на конец 2013 г. составил 9,3 %, а доля обесцененных кредитов — 33 %. Но этот критерий не всегда отражает реальное положение дел. Некоторые банки искусственно улучшают этот норматив, рефинансируя долги проблемных заемщиков.

Помощь государства

Следует также обращать внимание на краткосрочный разрыв ликвидности. Большие разрывы могут привести к тому, что банк не сможет выполнить свои обязательства по депозитам.

В прошлом году среди крупнейших финструктур самая сложная ситуация была у Ощадбанка. В течение месяца он вынужден был найти 16 млрд грн для расчетов по обязательствам. И смог это сделать благодаря регулятору. На 1 апреля Ощадбанк занял у НБУ 27 млрд грн рефинансирования. Были проблемы с ликвидностью и в ПриватБанке. За первые три месяца нынешнего года его чистый разрыв ликвидности составлял 9 млрд грн. ПриватБанк также воспользовался помощью государства и на 1 апреля получил рефинансирование в размере 12,8 млрд грн.

Не все могут рассчитывать на щедрость госорганов. Поэтому не стоит доверять сбережения банку, если ему в скором времени придется вернуть больше денег, чем он может себе позволить.

Адиторский отчет

В аудиторском отчете Дельта Банка за 2013 г. говорится, что финучреждение недоформировало резервы на 213 млн грн. Хуже была ситуация с Проминвестбанком еще в 2012 г. — тогда аудитор выявил недостачу в $ 365 млн.

У банка также может не хватать капитала. Например, согласно аудиторскому заключению по отчетности ВТБ Банка, регулятивный капитал меньше уставного, что противоречит законодательству. В этом году он собирается увеличивать капитал.

В финансовом отчете банка «Финансы и Кредит» за 2013 г. аудитор выявил несоответствие между активами и пассивам по срокам погашения до одного года на общую сумму 1,4 млрд грн. Вкладчики банка пока не пострадали, а вот держатели евробондов своих денег вовремя не увидели. Банк реструктуризировал обязательства. «В отчете о структуре активов и пассивов по срокам погашения на 1 января 2014 г. не учтен факт рефинансирования банком еврооблигаций в сумме $ 95 млн на пять лет, срок погашения которых наступил в 2014 г.», — говорит Войткив.

публікуються на правах реклами.

публікуються на правах реклами.