Думки

валютный рынокЧему турецкая нацвалюта может «научить» гривну

9 декабря Центральный банк республики Турция (Türkiye Cumhuriyet Merkez Bankası) анонсировал основы кредитно-денежной (монетарной) политики на 2016 год. Публикация произошла по расписанию, с 2001 года ЦБ Турции ни разу не допускал опозданий в анонсировании монетарной политики. В 2016 году ЦБТ планирует продолжить контроль за ценовой стабильностью и регулирование ликвидности, уделяя значительное внимание политике обменного курса. Впрочем, за громкими анонсами стоят довольно любопытные явления, сопоставимые с украинскими проблемами, но с иными подходами к их решению.

Монетаризм по-турецки

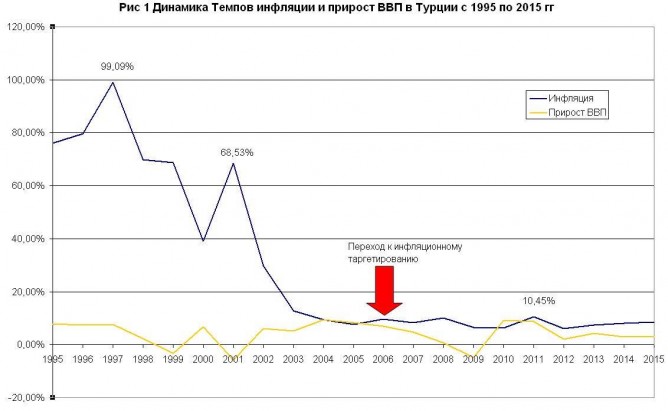

ЦБТ декларирует, что основной его задачей остается борьба с инфляцией. В 2006 году ЦБТ перешел к инфляционному таргетированию. Турция очень сильно пострадала от инфляции в прошлом, поэтому для ЦБТ борьба с инфляцией — это не просто подражание традициям ЕЦБ или ФРС, а обдуманная стратегия. С 1995 по 2002 год годовой темп инфляции в Турции не опускался ниже 40%, а в 1997 году достиг отметки 99,9%. В 2005 году пришлось проводить денежную реформу: 1 новую турецкую лиру меняли на 1 млн старых лир. С тех пор в Турции уровень инфляции не поднимался выше 11%.

К слову сказать, перед тем как перейти к режиму инфляционного таргетирования, ЦБТ на протяжении трех лет подряд удавалось удерживать годовую инфляцию на уровне ниже 13%. По планам ЦБТ, в 2018 году инфляция в стране не будет превышать 5%. Несмотря на жесткий инфляционный урок, полученный в 90-ых гг., Турция не ограничивает свою денежно-кредитную политику только таргетированием. ЦБТ держит руку на пульсе еще трех блоков монетарной политики: регулирование ликвидности (объемов) национальной валюты, поддержание финансовой стабильности и, конечно, обменный курс.

Обменный курс для ЦБТ — это довольно чувствительное место, поскольку Турция традиционно уже много лет испытывает хронический дефицит торгового баланса, но за это время научилась жить с этой, как считают «монетарные теоретики», болезнью. И жить, судя по итогам последних 10 лет, совсем неплохо. С 2002 года ВВП Турции только один раз упал в 2009 году (на 4,83%).

Турецкая конъюнктура

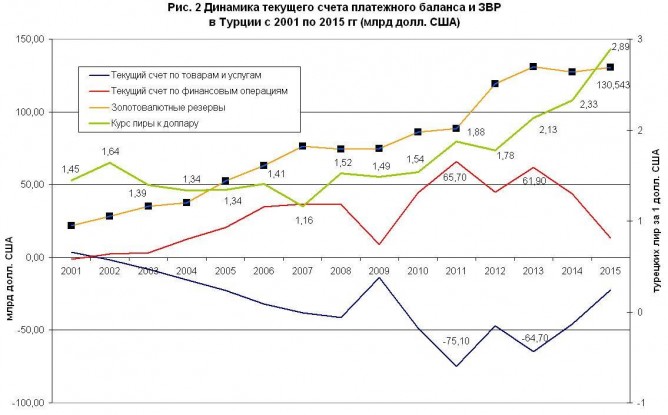

За последние 10 лет отрицательный текущий счет был достигнут в 2011 году, тогда он составил $75 млрд. Это почти в 6 раз больше чем ЗВР Украины на начало декабря 2015 года. На конец 2011 года ЗВР Турции составляли примерно $88 млрд. И если бы гигантский дефицит по товарам и услугам не перекрыл финансовый счет +$65,7 млрд, то страна просто должна была бы или сильно девальвировать лиру, или лишиться почти всех ЗВР.

Ситуацию в Турции все время спасает приток капитала. Проводя мониторинг ситуации с обменным курсом, ЦБТ ухитрился создать индекс цен на импортные и экспортные товары и услуги, также ЦБИ детально анализирует экспортный потенциал туристической отрасли и глубже чем положено по международным стандартам проводит мониторинг притока капитала в страну. Изучения данных ЦБТ показывает, что дефицит по торговле турки активно перекрывают за счет портфельных инвестиций, прямых инвестиций, кредитов и депозитов. Причем перечень инструментов постоянно меняется в зависимости от конъюнктуры.

К примеру, в первом полугодии 2015 года отрицательный текущий счет по торговле составлял $22,3 млрд, частично он был перекрыт за счет притока ресурсов из-за рубежа (на 13,3 млрд) по таким статьям, как депозиты и торговое финансирование. В 2014 году дефицит торговли покрыли за счет притока портфельных инвестиций на $18,3 млрд, внешних займов частного сектора на $16,9 млрд, а также прямых иностранных инвестиций на $12,8 млрд.

Уроки для Украины

Просто так взять и экстраполировать опыт Турции на украинские реалии нельзя. У нас разные по масштабу экономики, разные структуры финансового рынка и отраслевых рынков реального сектора. Мы не можем так быстро, как Турция, менять направление финансовых потоков, но это наблюдение, как и история ухода Турции из зоны гиперинфляции, наталкивает на определенные выводы.

1. Сам по себе дефицит торгового баланса никакого значения не имеет, например, у Турции он с 2002 приобрел хронические формы. Имеет значение доступность для Центрального банка страны, правительства и частного сектора набора инструментов, которыми перекрывается этот дефицит.

Если у вас в стране война, смена власти, непонятное налоговое законодательство и коррупция, то такой инструмент, как «прямые инвестиции», не даст больших компенсаций отрицательного торгового сальдо. Если у вас в стране 75% листинговых бумаг играют только «постыдно-техническую» роль, то вы не можете рассчитывать на приток иностранных портфельных инвестиций на $1-2 млрд. Если у вас в стране крупные банки годами не могут через суды добиться возврата выданных кредитов, а парламент принимает разные неуклюжие законы, через которые кредиты вообще можно списывать, то притока займов из-за рубежа в частный сектор также не будет. Если уже год держатели суверенных облигаций ожидают дефолт, то кроме займов под гарантии или помощи МВФ позитивного потока ждать просто не откуда.

Все эти перечисления показывают, что в Украине инструментарий поддержания позитивным финансовым счетом общего дефицита очень и очень ограничен и отдален от классической страны с рыночной экономикой, такой как, например, Турция.

2. Если посмотреть на график Bloomberg курса турецкой лиры и украинской гривны к доллару США, то мы можем увидеть разительные отличия. Лира также прошла приличный путь девальвации, но она переживала девальвацию постепенно, у гривны же наблюдается четко выраженная ступенька и явно поступательная девальвация. Гривна падает к доллару, затем откатывается назад, затем следует период стабильности, и далее опять скачок курса, особенно это видно на примере трех последних лет.

Происходит это потому, что курс гривны к доллару и евро играет более важную роль в экономике и финансовой системе, и НБУ его в любом случае (даже административными методами) пытается удерживать. Но поскольку у НБУ ассортимент инструментов, которые могли бы обеспечить ему приток валюты по финансовому счету, ограничен, то получается это не всегда, а последние 15-18 месяцев не получается вовсе.

Примечательно, что 95% инструментов, через которые ЦБТ закрывал дефицит, НБУ не просто недоступны, но и находятся вне зоны его ответственности. Как мы можем советовать НБУ опираться, например, на иностранные портфельные или прямые инвестиции (?), если это не его зона ответственности и он объективно может только наблюдать за процессами.

3. Беда в том, что за год фондовый рынок не построить, условия для прямых инвестиций не создать, доверие к инвесторам в суверенные бонды не вернуть. Т.е. перечень инструментов остается вне зоны влияния НБУ, а девальвация убивает часть реального сектора и большую часть банков. Остается искать более действенный (чем кредиты МВФ) ресурс и поддержку, которая будет воспринята участниками рынка как гарантия стабильности.

Главный вопрос, который сейчас стоит перед НБУ и не стоит перед ЦБТ — где взять ресурс для восстановления полноценных золотовалютных резервов? Альтернатива, предложенная Украине в программе EFF, уже почти год как не работает, поскольку ЗВР, созданные за счет кредитов Фонда, по сути, тратить на интервенции нельзя.

Думаю, что украинским властям нужно как можно скорее выходить из этой ситуации: обращаться к странам-донорам и просить финансирование на условиях субдолга в размере 10-15 млрд долл. США, с возможностью более широко использовать эти ресурсы для интервенций. Ожидание же, что ЗВР восстановятся с ростом экспорта, — это фатальная стратегическая ошибка, поскольку классический инструментарий компенсации отрицательного торгового сальдо за счет финансового счета будет еще долго вне зоны доступа украинских властей из-за пробуксовки реформ.

В Украине ситуация нестандартная: страна утратила ЗВР в результате оттока капитала, в т.ч. капитала бывшей политической элиты. Нестандартная ситуация требует нестандартных решений, а у МВФ, как оказалось, дефицит нестандартных инструментов.

4. Сравнивая стратегию девальвации в Турции и в Украине, уже сейчас могу сказать, что сама по себе идея дискуссии о том, каким должен быть курс: «рыночным или фиксированным» — является бессмысленной. Девальвация должна носить оптимальный характер, т.е. быть такой, при которой Центральный банк страны будет понимать, каким образом у него будет возможность наращивать или поддерживать объемы ЗВР. ЦБТ, когда девальвировал лиру, понимал, на какие инструменты он или рынок будут опираться, балансируя торговый дефицит, причем делал это почти не прибегая к поддержке МВФ.

Стимулируемый девальвацией периметр источников поступления валюты в страну должен быть очищен от негативного влияния самой девальвации. А когда этот периметр дает результат (хотя бы только и по финансовому счету), то какой там у вас торговый дефицит — неважно. Например, нельзя чтобы из-за девальвации закрывались банки, которые финансируют экспортеров, или экспортеры, зависимые от импортного сырья, не могли купить валюту для оплаты импорта и т.д.

5. Перечень первоочередных реформ в Украине логически вытекает, как ни парадоксально, из статей платежного баланса. Если вы хотите получать приток валюты по линии прямых инвестиций — значит надо отстраивать всю вертикаль, привлекающую таких инвесторов (от регистрации до налогов), если же есть планы привлекать ресурсы на условиях портфельных инвестиций, то нужно более оперативно отстраивать фондовый рынок. Я же считаю, что одним из самых перспективных направлений остается привлечение в страну кредитов иностранных банков для частного и муниципального секторов. Этот инструмент может дать небывало быстрый эффект притока валюты в страну, но для этого кредиторы должны быть уверенными в том, что они смогут вернуть свои кредиты.

публікуються на правах реклами.

публікуються на правах реклами.