Думки

финансыЧто происходит на рынке потребительских кредитов

Классические популистские лозунги политиков начала ХХ века: «Земля — крестьянам», «Заводы — рабочим» в современном мире, увы, стали неактуальными. Крах СССР показал несостоятельность экономической доктрины «левых сил». Как оказалось, и у земли, и у заводов должен быть правильно мотивированный хозяин, чтобы тем же рабочим и крестьянам было, где работать. Тем не менее, современная политическая экономия дает шанс популистам провозглашать новые экономические лозунги: «минимум безработицы», «достойная оплата труда», «низкие ставки по кредитам». И если к первым двум проблемам я неоднократно обращался на страницах своего блога, то последнюю все же обходил стороной, и похоже, что зря, поскольку реальная картина в сегменте кредитования населения хотя и улучшается, но не настолько, чтобы влиять на потребление и экономику в целом.

«Опиумный» тариф

Реальную картину того, что творится на рынке потребительских кредитов или кредитов «на любые цели» неспециалистам в этой отрасли увидеть сложно. Внешне все просто отлично: банки регулярно и с пафосом предлагают «бесплатные кредиты». Но, по старой украинской традиции, нет ничего более дорогого, чем бесплатные банковские или страховые продукты. Я уже более года осуществляю постоянный мониторинг стоимости потребительских кредитов по крупнейшим банкам-кредиторам физических лиц. В выборку банков, по которым проводится мониторинг, не включались лишь госбанки по причине специфики их кредитной политики, которая зависима от решений правительства.

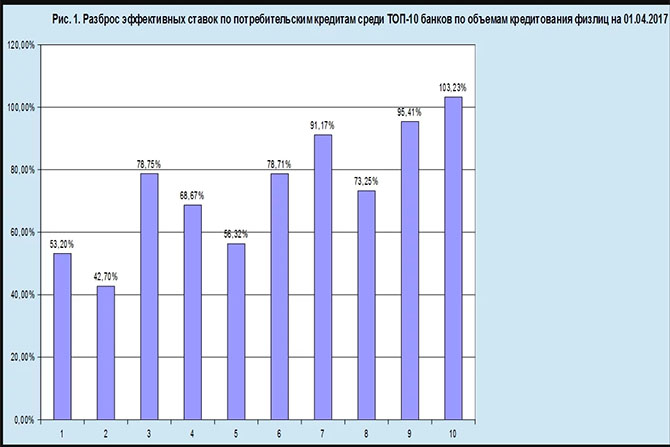

Как следует из данных мониторинга, эффективная ставка по потребительским кредитам среди ТОП-10 наиболее активных в розничном секторе банков колебалась в марте-апреле 2017 года в диапазоне от 42,7% до 103,23%. Средний размер эффективной ставки по активным банкам составлял 74,14%.

При этом из 10 банков у 5 размер эффективной ставки был выше среднего значения. Безусловно, профессиональные финансисты на людей, берущих кредиты под 100% или даже 40% годовых, смотрят как на умалишенных. В условиях инфляции в размере 10-20% и примерно такой же девальвации эффективная ставка, превышающая 30%, становится существенной частью расходов домохозяйства и в долгосрочной перспективе не стимулирует, а скорее угнетает потребление.

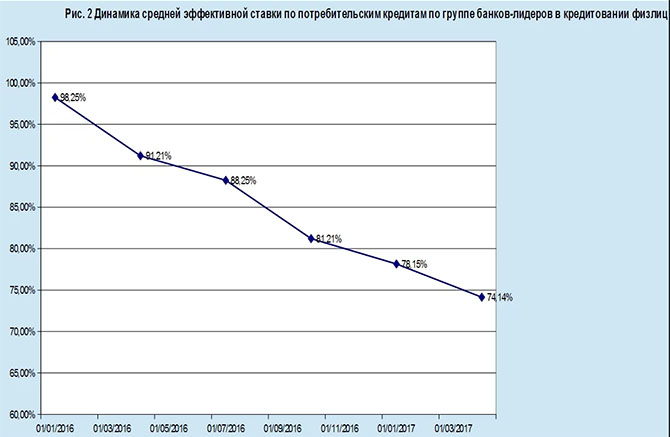

Справедливости ради скажу, что с января 2016 года средняя эффективная ставка на этом рынке регулярно снижалась. По моим оценкам, январь 2016 года мы встретили со средней эффективной ставкой 98,25%, за март 2017 года на рынке эффективные ставки по этим видам кредитов сползли до 74,14%. Такое явное и заметное снижение произошло во многом благодаря макроэкономической стабилизации, однако его недостаточно, чтобы запустить механизм, стимулирующий рост потребления и экономики.

Безвинные банкиры

Практически никакой вины банкиров в таких высоких ставках на рынке потребительского кредитования нет. В Украине этот сегмент рынка всегда славился высокой рискованностью, и эффективные ставки на нем были «не подарком» для населения даже в относительно благополучном 2013 году. Можно выделить три компоненты, которые привели к такому плачевному положению дел, и которые не разрешены на нашем рынке и по сегодняшний день:

1. Целевые комиссии. В расчет эффективной ставки обязательно включаются комиссии. Например, если банк провозглашает кредит «бесплатным», но за его выдачу из банкомата берет 2% комиссии, то это уже совсем не бесплатный кредит. Давайте посчитаем это на примере овердрафтного кредитования по кредитным картам. К примеру, вам за 10 дней до зарплаты не хватает 1000 грн. Банк пообещал, что до конца месяца у вас будет льготный период — «бесплатный овердрафт». Однако если вы снимаете наличные из банкомата, то с вас сразу списывается 2% комиссии, если же вы приобретаете товары через торговую сеть, то эти же 2% снимаются при погашении задолженности. Банк представляет эти затраты потребителю как необходимость оплатить транзакцию. И хотя в отчетности банка уплаченная вами комиссия отображается как комиссионный доход, на самом деле это и есть стоимость «бесплатного» кредита.

Итак, использование 1000 грн кредита в течение 10 дней обойдется вам всего лишь в какие-то 20 грн. Однако, если эти 20 грн перевести в годовые проценты, то получается годовая ставка 73%. Если же вы пользовались кредитом всего 5 дней, то при тех же расходах в 20 грн эффективная ставка для вас вырастет уже до 145% годовых. Т.е. при такой тарифной модели банку очень выгодны короткие и сверхкороткие сроки кредитования, и они же не особенно накладны для населения.

Однако не спешите винить банки. Хотя эти 20 грн формально и считаются комиссионным доходом банка, но они должны покрывать не только стоимость денег, но и операционную активность банка, например, затраты на IT и обслуживание банкоматов. Нужно ли говорить, сколько стоит банкам инкассация, охрана, передвижение наличных, заправка банкоматов, поддержание их в технически рабочем состоянии и т.д. Если бы в нашей банковской системе безналичные (карточные или чековые) платежи занимали большую долю, то затраты на денежные транзакции были бы значительно меньше, и тогда от банков можно было бы требовать снижения ставок. Вполне вероятно, что под действием конкуренции эффективные ставки упали бы сами, и требовать ничего бы не пришлось. Но, увы, с таким уровнем теневой экономики, cashless в варианте США или Великобритании нам не грозит. Поэтому пока нам придется мириться с высокими эффективными ставками на рынке потребительского кредитования, ведь если большинство предпочитают «наличные», то комиссий двойного назначения не избежать, и это одно из главных и быстро непреодолимых препятствий системы.

2. Зарегулированность банков. Чтобы банк смог выдать кредит условному физлицу Васе, даже по эффективной ставке в 145% годовых и без справки о доходах, он обязан сразу после выдачи кредита сформировать на него резерв из ликвидных активов в размере 100% кредита. Статистика банков по дефолтам в рознице показывает, что даже в самые плохие времена процент невозвратов по портфелям колебался от 20 до 50% в зависимости от кредитной политики самого банка, работы его службы безопасности, кредитных аналитиков, эффективности скоринга и т.д. Это же подтверждает сейчас и работа ФГВФЛ. Так, Фонд указывает, что работа с портфелями физлиц куда более эффективна чем с юрлицами, а сами эти портфели более ликвидны. Однако в украинских реалиях отказ от стопроцентного резервирования бланковых кредитов (кредитов без обеспечения) приведет к образованию дыры, через которую нечистые на руку банкиры смогут выводить средства.

В итоге если банку привлеченный ресурс обходится, скажем, в 15% годовых, то фактически при выдаче бланкового кредита ему нужно задействовать активов на сумму, вдвое превышающую сумму кредита. Соответственно, и стоимость ресурсов для такого кредитования возрастает почти в два раза. Пока на рынке ОВГЗ и депозитных сертификатов НБУ были большие доходности, банкиров эта проблема не так сильно беспокоила. Но когда ставки упали и резервы стали приносить меньший доход, проблема резервирования опять дала о себе знать.

Если честно, я не вижу возможностей решить эту проблему быстро, тут может помочь только жесткая проамериканская система правосудия, когда «за каждое воровство (преступление) должен кто-то сидеть в тюрьме». Если бы саму возможность вывода денег из банков на корню пресекала правовая система, то, конечно, систему резервирования нужно было бы либерализовать — это бы точно существенно снизило ставки. Из того, что я увидел на рынке за время нескольких последних кризисов, я сделал вывод, что уровень резервов по активным операциям банков должен зависеть от состояния макроэкономической среды. Другими словами, резервирование должно быть динамичным, и его уровень должен реагировать на безработицу, динамику доходов населения, динамику ВВП и т.д. Т.е. чем хуже чувствует себя население — тем выше резервы, а чем лучше чувствует себя розничный сегмент экономики — тем ниже резервы. Но до реального внедрения такой концепции Украине еще работать и работать.

3. Плохой кредитный климат. Поддельные паспорта, профессиональные кредитные мошенники, жулики эмигранты — это далеко не полный перечень рисков, с которыми сталкиваются розничные кредитные офицеры. Возможность взять ипотеку, а потом обходными (коррупционными) путями прописать в жилище несовершеннолетнего ребенка, взять большой кредит, а потом через суд долго и упорно доказывать, что тебе не в достаточной степени разъяснили условия кредитования — все это процветает в Украине, как и возможность забыть о кредите, выехав в зону АТО или на территорию Крыма, где не исполняются решения украинских судов. Банкиры активно пытаются сопротивляться этим процессам, но бороться в одиночку с коррупцией в стране или с оккупацией части Украины — не в их силах.

Формула «2 на 2»

Три проблемы, которые влияют на размер кредитных ставок, не могут быть решены моментально. В итоге кредиторы из банковского сектора, устанавливая ставки по кредитам, мыслят примерно так: если надо формировать резерв в размере 100%, то для калькуляции стоимости ресурсов нужно умножить сумму на два; если в худшие времена по портфелю физлиц невозвраты достигают 50%, значит, ставки должны как-то покрывать этот потенциальный объем потерь. Итогом таких рассуждений стает рост ставок по беззалоговым потребкредитам примерно в четыре раза от базовой стоимости ресурсов. Из такой объективной и рыночной философии банков следует два неприятных, но фундаментальных вывода:

1. Существенное падение ставок по депозитам, в принципе, никакого определяющего влияния на стоимость беззалоговых кредитов населению не оказывает. Это был и будет самым дорогим сегментом украинского кредитного рынка. Мы видим, что за 2016 год и три месяца текущего года эффективные ставки по потребкредитам упали почти на 25 процентных пунктов, однако кардинально роль потребкредитов в экономике это не повысило и они все еще остаются дорогим ресурсом для населения.

2. Чтобы комплексно разрешить все три проблемы, Украине потребуются годы. Поэтому любые обещания типа «завтра ставки будут снижены до 10-15%» выглядят как обычный бессовестный популизм. Да, снижение ставок по залоговым кредитам и по кредитам бизнесу возможно, и в этом сегменте рынка ставки падают с большей уверенностью. Но популярный у населения рынок беззалоговых потребкредитов в очереди на снижение ставок стоит последним.

публікуються на правах реклами.

публікуються на правах реклами.