Економіка

стагнацияВпал в кому. Рынок M&A с украинским участием достиг дна и пробудет там до конца 2015 г.

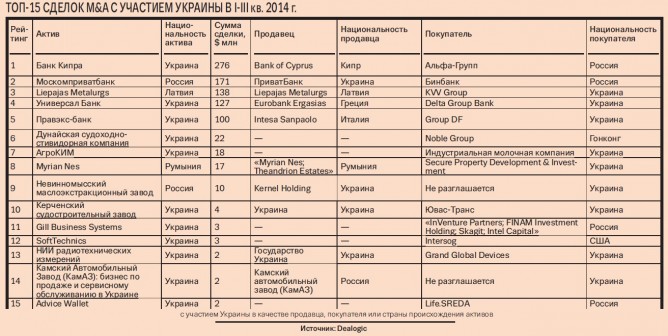

Рынок слияний и поглощений в Украине обвалился до уровня, которого не достигал даже во время глобального финансового кризиса и спада украинской экономики в 2009‑2010 гг. За девять месяцев было заключено всего 73 сделки M&A с украинскими покупателями, продавцами или активами, свидетельствуют данные международной компании Dealogic, предоставленные «Капиталу». Для сравнения: за три квартала 2009 г. была совершена 331 сделка. С тех пор их число лишь шло на убыль с каждым годом, достигнув дна в текущем году.

Произошло это по очевидным причинам — вследствие политической нестабильности, вызванной двумя внеочередными выборами в течение одного года, и продолжающихся столкновений на востоке страны. «Большинство инвесторов ожидают стабилизации политической ситуации в Украине, прежде чем вкладывать какие‑либо средства», — говорит руководитель группы корпоративных финансов и M&A компании EY в Украине Владислав Остапенко. Те немногие сделки, которые все же были заключены, — это или сделки, переговоры по которым стартовали еще год назад и которые попросту были доведены до логического завершения, или вынужденные.

Остатки роскоши

К давно запланированным можно отнести сделки с украинскими ИТ-стартапами. Например, одесского производителя мобильных приложений и игр SoftTechnics приобрела американская компания Intersog. Украинский стартап Advice Wallet, создавший приложение с программой лояльности клиентов, продал долю российскому венчурному фонду Life.SREDA, чтобы разработать сервис мобильных платежей для заведений Settle. Компания Gill Business Systems, разработавшая программу GillBus для продажи автобусных билетов через интернет и платежные терминалы, привлекла инвестиции также от российских венчурных фондов — InVenture Partners, Intel Capital и Finsight Ventures.

Вынужденными можно назвать продажи, к которым собственников подтолкнул всплеск антироссийских настроений в Украине, рассказывает председатель набсовета компании «МТ-Инвест», специализированного оператора рынка M&A, и вице-президент УСПП Мирослав Табахарнюк. К примеру, продажа российской компанией «ЛУКОЙЛ» сети из 240 автозаправочных станций и шести нефтебаз, которые находились на балансе дочерней компании «ЛУКОЙЛ — Украина», австрийской AMIC Energy Management. «После многочисленных случаев бойкота своих заправок российская компания провела техническую, схемную транзакцию, которая позволит ей формально сменить собственника и провести ребрендинг», — говорит Табахарнюк. Сумма этой сделки, не учтенная в статистике Dealogic, составляет $ 300 млн, что обещает сделать ее самой крупной сделкой года для M&A с украинским участием.

Из-за неприязни украинцев к российским производителям в разгар войны между странами Украину покидает и российский Камский автомобильный завод (КамАЗ), продавший свою сеть продаж и технического обслуживания в нашей стране. Также от страховой компании «Провидна» избавилась российская компания «Росгосстрах», продав все акции украинской «дочки» консорциуму западноевропейских инвесторов. Правда, о массовом уходе российских инвесторов рано говорить. «Выйти быстро — значит выйти по более низкой цене. Если российские компании и будут активно покидать Украину, то постепенно и без паники», — считает Табахарнюк.

Еще одним «кнутом» для вынужденной сделки в Украине все чаще становится отсутствие альтернативных покупателей. В частности, не найдя желающих, инвесткомпания Concorde Capital совместно с акционером сети оптик «Люксоптика» Олегом Калашниковым сама приобрела 80 % сети клиник «Добробут».

За бесценок

Еще заметнее обмельчание сегмента отразилось на объемах сделок. В прошлом году отечественный рынок еще шел в ногу с мировым. Объем сделок с украинским участием после трехлетнего падения в 2013‑м продемонстрировал рост более чем в два раза. В основном это были сделки с украинскими активами, продажа которых оживилась в связи с заменой иностранных собственников местных активов украинскими, а также из‑за укрупнения отечественного бизнеса. Но в 2014 г. даже желание зарубежных инвесторов покинуть Украину практически не поддерживало рынок на плаву. Из-за отсутствия спроса на местные активы средняя стоимость сделки с украинским участием за три квартала снизилась вдвое, до $ 12 млн, по сравнению с аналогичным периодом прошлого года. В целом же рынок M&A с отечественными покупателями, продавцами или активами утратил три четверти объема, скатившись до $ 895 млн за девять месяцев.

на 52 % сократилось количество сделок M&A с украинским участием за три квартала 2014 г.

Сокращение объема рынка в целом и средней суммы сделки в частности произошло из‑за участившегося применения к стоимости активов «понижающих коэффициентов», учитывающих кризисную ситуацию в стране. «До кризиса мультипликатор к EBITDA (отношение стоимости компании к полученной ею прибыли до уплаты налогов. — «Капитал») составлял 8‑10. Теперь он упал до 2‑4», — поясняет Табахарнюк.

Искусственные препятствия

Если до осени рынок M&A с украинскими активами сокращался из‑за рыночных факторов, то в сентябре к ним присоединились еще административные ограничения. С 23 сентября Национальный банк наложил табу на возврат за границу средств в инвалюте, полученных иностранными инвесторами в результате продажи ценных бумаг украинских эмитентов за пределами фондовых бирж (за исключением гособлигаций), а также корпоративных прав юрлиц, не оформленных акциями. Это было сделано, чтобы остановить отток валюты из страны, вызванный уходом зарубежных инвесторов. За прошлый год страну покинуло $ 2,6 млрд ранее вложенных иностранных инвестиций, главным образом за счет ухода европейских банковских групп — австрийской Erste Group, шведской Swedbank, французской Societe Generale, греческой Alpha Bank, а также кипрских Fintest Holding Ltd и Kalouma Holdings Ltd, владевших Кредитпромбанком. Еще $ 6,8 млрд, или 90 % прямых иностранных инвестиций, которые поступили в страну за предыдущие два года, украинская экономика недосчиталась за первое полугодие текущего года.

В результате ограничений НБУ остановились те немногочисленные сделки, которые находились в процессе заключения. К примеру, НБУ не одобрил сделку по продаже греческим банком Eurobank Ergasias украинской «дочки» Универсал Банка отечественной Delta Group Bank, принадлежащей Николаю Лагуну. Согласно договоренностям, достигнутым банками в августе, сумма сделки, которая планировалась до конца 2014 г., должна была составить € 95 млн. Кроме того, по словам управляющего директора Dragon Capital Дмитрия Тарабакина, подобное ограничение на движение капитала в валюте затруднило вход на украинский рынок и выход с него. «Сделки, которые уже велись на момент введения ограничения, заморожены в основном не были. Но некоторые инвесторы, которые рассматривали возможность зайти или выйти с рынка, предпочитали просто воздержаться от каких‑либо действий, что в целом снизило деловую активность в секторе M&A», — рассказывает инвестбанкир. За первые три недели октября было заявлено всего о трех сделках с украинским участием. При сохранении таких темпов в IV квартале рынок слияний и поглощений еще раз обновит дно.

Дать стимул

Впрочем, Нацбанк готовится снять ограничения на продажу иностранными инвесторами украинских активов в ближайшем будущем. Это будет необходимо, поскольку регулятор намерен стимулировать консолидацию в банковском секторе. В ноябре он планирует подать в уже новый парламент законопроект, предусматривающий упрощение процедур слияния и поглощения банков, чтобы содействовать процессу консолидации в банковском секторе, рассказал в понедельник первый заместитель главы Нацбанка Александр Писарук. Говоря о консолидации, регулятор прежде всего подразумевает не столько укрупнение здоровых банков за счет слияний и поглощений, сколько покупку здоровыми финучреждениями проблемных. В середине сентябре Писарук обещал, что количество кураторов в банках, в том числе и в тех, куда введена временная администрация, вырастет с 28 до 36‑37. Многие из них — потенциальные кандидаты на продажу, потому что большинство этих финструктур слишком незначительные, чтобы государство тратило средства на их докапитализацию и оздоровление.

«Упростить процедуры в любом случае нужно, это повысит шансы на привлечение инвесторов», — полагает Тарабакин. Но независимо от простоты процедур M&A в ближайшее время будет сложно найти инвестора на банки и другие украинские активы. Способствовать реанимации рынка M&A в Украине, по мнению Остапенко, могут три фактора. Во-первых, желание продать компанию из‑за невозможности ее контролировать вследствие изменения политических элит. Во-вторых, готовность покупать украинские активы «на экономическом дне» и брать их на баланс с учетом перспективы дальнейшего роста вследствие новых политических, экономических и прочих тенденций, а также перспективы интеграции с ЕС. В-третьих, способность стабильных украинских компаний получать дополнительное финансирование и использовать его в качестве бюджета для заключения сделок слияния и поглощения и дальнейшего органического роста.

Но действие даже этих факторов скажется не скоро. Как отмечает Табахарнюк, пройдет около года с момента, когда закончится война и восстановится политическая стабильность, прежде чем появятся покупатели на украинские активы и снова начнут закрываться сделки. А значит, восстановление украинского рынка M&A произойдет не ранее конца 2015 г.

публікуються на правах реклами.

публікуються на правах реклами.