Фінанси

банкиДевальвация подкосила банковскую систему

Уход Национального банка от определения индикативного курса гривни спровоцировал еще большее падение стоимости национальной валюты. Сегодня ее официальная стоимость уже составила 24,95 USD/UAH. Это стало болезненным ударом по банковской системе Украины, ведь еще в конце прошлого года никто не ожидал, что регулятор пойдет на такое обесценивание нацвалюты. А сама председатель Нацбанка Валерия Гонтарева осенью даже успокаивала рынок, определяя курс 11,7 USD/UAH как оптимальный для населения и бизнеса в 2015 г.

Убыточная позиция

Степень зависимости банка от курсовых колебаний определяется его валютной позицией (соотношение валютных обязательств банка к его активам в валюте), а также долей валютных активов, в частности кредитов. В целом по системе на начало 2015 г. доля валютных кредитов в кредитном портфеле банков составляла 46,4%, сообщила начальник отдела рейтингов финансовой сферы Анна Апостолова.

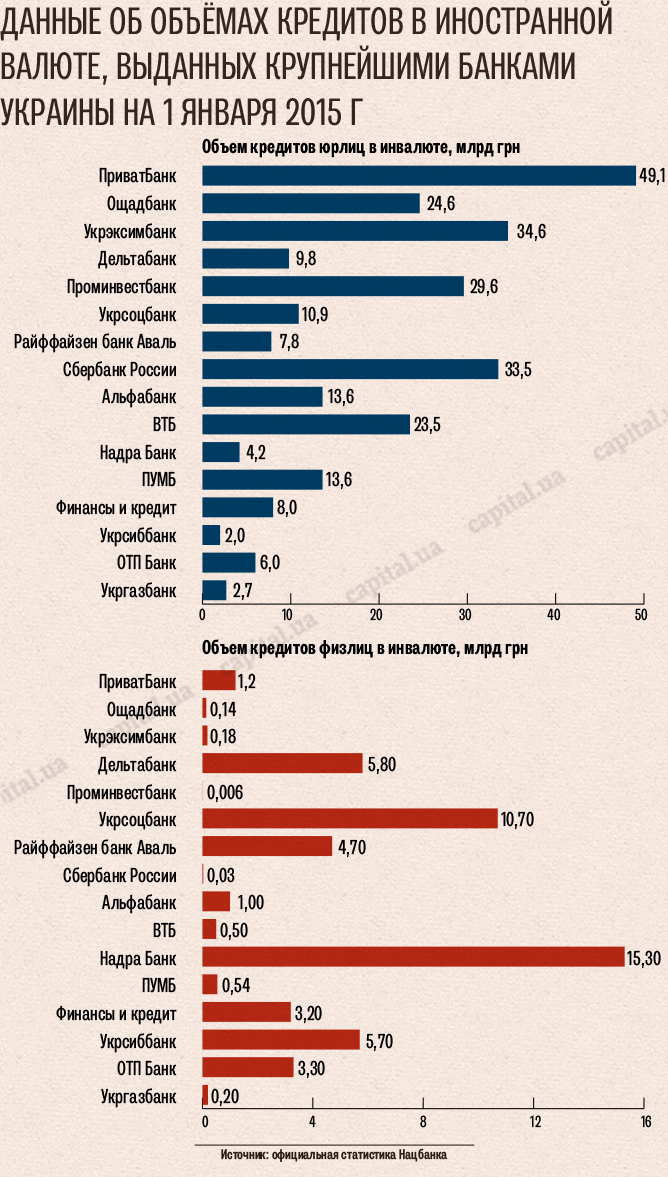

В списке крупнейших лидерами по объемам валютных кредитов в гривневом эквиваленте, выданных юрлицам по состоянию на 1 января, являются ПриватБанк — 49,1 млрд грн и Укрэксимбанк — 34,6 млрд грн. По объемам выданных еще до запрета валютных кредитов физлицам на начало года лидировали признанный в пятницу неплатежеспособным Надра Банк — 15,3 млрд грн и Укрсоцбанк (Unicredit bank) — 10,7 млрд грн.

При этом почти у всех украинских банков обязательства в валюте превышают активы. Поэтому на девальвации гривни игроки автоматически теряют. «При наличии открытой короткой валютной позиции (обязательства в валюте превышают активы. — „Капитал“) и росте курса переоценка открытых позиций отражается как убыток банка. То есть уменьшает счет торговых доходов», — поясняла ранее начальник департамента операций на финансовых рынках Укрсоцбанка (UniCredit Bank) Катерина Володина.

Косвенно, с ростом курса доллара, по словам директора по экономическому анализу и стратегическому планированию ВТБ банка Михаила Папанова, ухудшается и способность валютных заёмщиков обслуживать свой долг и, соответственно, качество валютного кредитного портфеля также снижается. По данным Нацбанка, на 1 января доля просрочки составила 13,5%, тогда как годом ранее, по информации регулятора ее доля составляла всего 7,7%.

«Необходимость переоценки валютной составляющей портфеля и доформирования резервов по просроченным и проблемным кредитам в иностранной валюте снижает и без того невысокий уровень доходности», — отмечает Апостолова.

Также важной является ресурсная база в валюте. По мере обесценивания национальной валюты население стремится конвертировать сбережения в более твердую валюту, в частности доллары. Однако низкий уровень доверия к банковской системе и наличие ограничений на выдачу валютных депозитов, по словам Анны Апостоловой, досрочно приводит к тому, что значительная часть средств физических лиц — основного источника ресурсов для отечественной банковской системы — стабильно выводится из системы, значительно снижая показатели ее ликвидности.

Не сдали нормативы

По состоянию на конец прошлого года, при официальном курсе около 16 USD/UAH, большинство крупнейших банков еще выполняли нормативы НБУ. К примеру, согласно официальной отчетности финучреждений за четвертый квартал, среди крупнейших, официально платежеспособных банков нарушал требование НБУ по достаточности регулятивного капитала лишь Укрсоцбанк — 7,61% против 10% необходимых (Райффайзен банк Аваль и Дельта Банк — пока нет финотчетности). Однако увеличение курса доллара приведет к переоценке валютных активов, в том числе и кредитов, что может привести в очередной раз к нарушениям отдельных нормативов.

Учитывая системный характер ожидаемых нарушений НБУ в конце прошлого года решил не применяет к банкам санкции, а лишь обязал разработать план мероприятий по приведению фактических значений нормативов к требованиям регулятора.

При этом аналитики отмечают — ситуация одинаково негативно скажется как на банках с иностранным, так и с украинским капиталом. «Я не считаю, что „европейские“ банки находятся в более выгодном положении. Как известно, значительная часть фондирования этих финансовых учреждений составляют межбанковские кредиты в валюте от материнских структур. В то же время, в связи с ограничениями валютного кредитования и погашением или списанием старых валютных кредитов, в том числе ипотеки, доля активов в иностранной валюте упала», — говорит аналитик банковского сектора инвестгруппы ICU Михаил Демкив. В связи с этим, по словам аналитика, банки с европейским капиталом показали наибольший убыток от переоценки валюты в размере 4,5 млрд грн.

«В текущих условиях в более выгодном положении находятся банки, у акционеров которых, независимо от страны происхождения, есть желание и возможность поддерживать свой банк с точки зрения капитала и ликвидности. Акционеры ВТБ Банка готовятся докапитализировать финучреждение на 4 млрд грн», — добавил Михаил Папанов. Тем же банкам, акционеры которых не спешат вливать капитал, приходится искать альтернативные способы возмещения девальвационных потерь.

«Банки стремятся получить доход из альтернативных источников, предоставляя различного рода как банковские, так и небанковские услуги. Это может быть развитие мобильных и интернет-услуг, комплексные продукты, а также продажа страховых полисов в отделениях банка, консьерж-сервис и др.», — рассказала Апостолова.

При этом ни эксперты, ни сами банкиры не могут однозначно назвать максимальный курс, при котором в нашей банковской системе еще будет теплиться жизнь. «Это сугубо индивидуальные показатели для каждого отдельного банка», — подчеркнул Папанов. Отметим, что ранее МВФ называл опасным для украинских банков курс в 12‑13 USD / UAH, а сегодня доллар стоит уже около 25 грн.

публікуються на правах реклами.

публікуються на правах реклами.