Фінанси

анализЧто изменилось в мире финансов за год: 12 важнейших трендов

Прошлый год был богат на финансовые события и слом тенденций. Предлагаем двенадцать главных трендов.

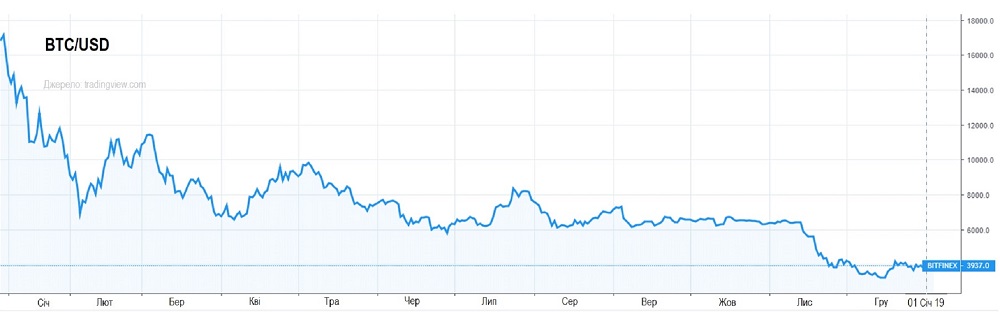

1. Криптоотчаяние

В конце 2017 вокруг самой популярной криптовалюты мира — биткоина — поднялся небывалый ажиотаж. Этот цифровой актив стоил заоблачные 20 тысяч долл. Однако уже в начале 2018 пузырь лопнул: цена «битка» начала падать и в конце года приблизилась к 3,8 тыс. долл. Обвалились и другие криптовалюты.

На них возлагались надежды как на новую форму денег, не ограниченную границами или законодательством, доверие к которой может поддерживаться благодаря технологии блокчейн. Однако «добыча» криптовалюты оказалась слишком энергоемкой, а перспективы использования для массовых платежей неясными, ведь для верификации транзакций необходимы значительные вычислительные мощности. К тому же на доверие негативно повлиял форкинг — когда из-за сговора группы владельцев криптовалюты создается ее разновидность путем изменения реестров и протоколов.

В течение года видеокарты майнингових ферм продавались со значительным дисконтом геймерам, а большие финансовые организации, которые еще год назад присматривались к криптовалюте, поставили свои проекты в этой сфере на паузу.

Хотя идея биткоина как новой мировой валюты потерпела крах, это не укрепило доверие к центральным банкам как монополистам в сфере денежной эмиссии. А, значит, эксперименты в области криптовалют продолжатся и погружение в эту тему на повестке дня финансовых регуляторов и международных организаций.

Прервал молчание МВФ. Директор-распорядитель Кристин Лагард заявила, что фонд может играть центральную роль в координации регулирования рынка криптовалют. Она считает, что с угрозами самостоятельно не справится ни одна страна. По мнению экспертов МВФ, криптовалюты имеют два главных недостатка. Первый — они могут быть использованы для отмывания денег и финансирования терроризма. Второй — они угрожают финансовой стабильности.

Фонд заявил о формулировании мероприятий по защите потребителей, использовании инструментов биометрии, криптографии и искусственного интеллекта для выявления подозрительных сделок и о желании ввести единые правила для рынка.

2. Повышение ставок ФРС и другими центробанками

После длительного периода мягкой монетарной политики, помогавшей развитым экономикам восстанавливаться после мирового кризиса, в 2018 отдельные страны G7 вернулись к нормальным условиям — повышению процентных ставок и уменьшению балансов центральных банков.

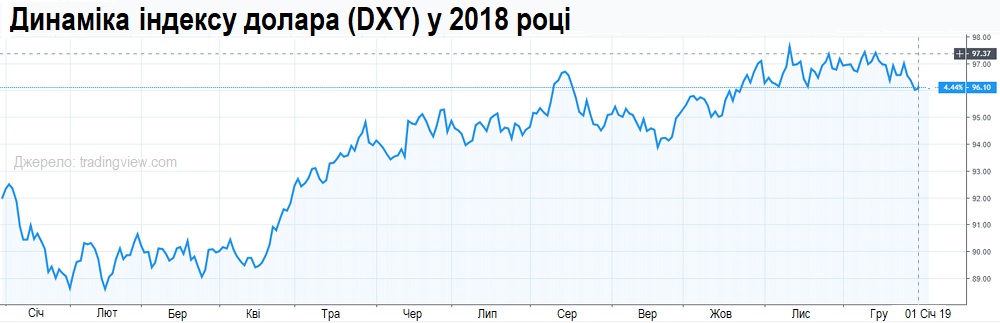

Федеральная резервная система США в течение 2018 повышала базовую ставку четыре раза, ссылаясь на устойчивый рост экономики и ускорение инфляции. Войдя в год со ставкой по федеральным фондам 1,25-1,5%, вышли из него Соединенные Штаты с показателем 2,25-2,5%. Следствием повышением ставок в США стало укрепление доллара на 4% и изменение настроений инвесторов: сокращение притока капитала в развивающиеся рынки.

Канада тоже увеличивала ставку. Отличие в том, что это происходило лишь трижды, а общий уровень ставки ниже, чем в США. После трехступенчатого повышения ставка выросла с 1% до 1,75% годовых. В обеих североамериканских странах нынешний уровень ставок очень близок к размеру инфляции.

Банк Англии в начале августа повысил базовую процентную ставку с 0,5% до 0,75%. Здесь до уровня инфляции, который устойчиво превышает 2% в год, еще далеко.

Центральные банки ЕС, Швейцарии, Японии, Австралии, Новой Зеландии сохраняют свои базовые ставки неизменными с 2015-2016 годов. Однако Европейский центральный банк объявил об окончании начатой в 2015 году программы выкупа активов.

Такой же консерватизм показала Польша, где ставки неизменны с марта 2015 года. Базовая ставка составляет 1,5% при ожидаемой инфляции 1,8%. В то же время, в 2019 году Национальный банк Польши ожидает стремительное увеличение темпа роста цен до 3,2%, что, вероятно, приведет к проведению более жесткой монетарной политики.

В России ключевая ставка не изменилась. Однако за год она менялась четыре раза: сначала снижалась до 7,25%, а затем, под давлением девальвации рубля и ожидаемых эффектов от увеличения ставки НДС, вернулась к 7,75%.

Турция была вынуждена увеличить базовую ставку во второй половине года втрое — с 8% до 24%. Это произошло на фоне острого валютно-фондового кризиса.

3. Независимость центральных банков под угрозой

Повышение ставок центральными банками правительства часто воспринимают негативно. Осенью президент ЕЦБ Марио Драги заявил об угрозе независимости центральных банков. По его словам, правительства готовы поставить краткосрочные цели выше ценовой стабильности, что может привести к всплескам инфляции образца 1970-х годов.

Увеличение доли населения, живущего на социальные выплаты, кризисы пенсионных и налоговых систем создают конфликты между целями. Популистское правительство Италии увеличил дефицит бюджета сверх лимита ЕС, что привело к повышению стоимости итальянских заимствований. После предупреждения Драги, что ЕЦБ не будет выкупать облигации Италии, чтобы снизить их доходность, дефицит несколько сократили.

В США программа снижения налогов Дональда Трампа тоже привела к увеличению дефицита бюджета. В условиях повышения процентных ставок финансирование дефицита обойдется дороже, что и обусловливает недовольство Трампа монетарной политикой. Американский президент регулярно критикует ФРС и через Twitter призывает не спешить с повышением ставок. Руководитель американского центрального банка Джером Пауэлл не отвечал на критику, но делал осторожные призывы о важности прозрачности и подотчетности центральных банков с целью сохранения их независимости.

Под значительным давлением оказались и центральные банки развивающихся стран. В Индии конфликт закончился отставкой главы центробанка, в Турции давление президента с целью недопущения повышения ставок привел к финансовому кризису.

4. Удешевление акций

Среда низких ставок после кризиса 2007-2008 годов хотя и сыграла стимулирующую роль, привела к накоплению рисков для финансовой стабильности: надуванию новых пузырей и росту долговой нагрузки населения. Когда ставки близки к нулевым или отрицательны, выгоднее жить в кредит, чем экономить.

Год стал венцом десятилетнего подъема стоимости акций крупнейших компаний планеты. На 26,8% подешевел главный индекс Китая — Шанхайской биржи, японский индекс Nikkei 225 упал на 15%, британский FTSE 100 — на 12,3%.

До осени держались в положительной зоне американские индексы. Более того, была достигнута новая рекордная продолжительность «бычьего тренда» — почти 120 недель подряд, то есть рынки постоянно росли с марта 2009 года. Однако с октября «медведи» завоевали и это фондовое пространство. По итогам года S&P 500 упал на 7,6%, NASDAQ — на 6%. Настолько плохого декабря не было на протяжении последних 38 лет. Обычно в предрождественские дни на рынках царит оптимизм.

Такое развитие событий было предсказуемым: слишком долго длился подъем. В октябре МВФ впервые за долгое время ухудшил прогноз роста мирового ВВП с 3,9% до 3,7%, а Лагард сообщила о начале материализации рисков в мировой экономике.

5. «Яблоко» потеряло первенство

Корпорация Apple потеряла первенство в списке самых дорогих компаний. Более того, в мире уже нет компаний-триллионеров по рыночной капитализации.

Apple оказалась в эпицентре фондовых катаклизмов четвертого квартала, потеряв почти 10% в новогодние дни. Это произошло после того, как генеральный директор Тим Кук признал очевидное: показатели доходов переоценены. За первый квартал 2018-2019 финансового года они составят 84 млрд долл, тогда как раньше «яблочники» уверяли, что будет 89-93 млрд долл. В общем падение выручки составляет 5%. Кук объяснил инвесторам ситуацию падением спроса в регионе Китай-Гонконг-Тайвань, что связано с торговой войной между США и Поднебесной. Гендиректор признал: рынок смартфонов в развитых странах насытился, потребители прекратили менять телефоны каждые два года, поэтому прошлых успехов бизнеса iPhone можно не ждать.

За три последних месяца 2018 акции Apple подешевели на 39%, а рыночная капитализация упала на 452 млрд долл. Это больше, чем вся стоимость Facebook или J.P. Morgan, а McDonald’s на такие деньги можно приобрести три раза. Корпорация Apple завершила год только четвертой по капитализации. Более 700 млрд долл по этому показателю имеют другие американские гиганты — Microsoft, Amazon, Alphabet.

6. Сырьевое противоречие

Вторая половина 2018 начала «медвежий» тренд не только на рынке акций, но и на отдельных сырьевых рынках. За год совокупный индекс Bloomberg Commodities упал на 13%. В частности, нефть подешевела более чем на 15%.

Год ознаменовался ростом добычи энергетических ресурсов в странах, не входящих в картель ОПЕК. Картель никак не мог договориться о сокращении квот. Только когда нефть обвалилась до 30 долл, крупнейшие страны-экспортеры и их союзники решились объявить о таком решении. Уменьшение добычи нефти в первой половине 2019 запланировано в объеме 1,2 млн барр в сутки. Однако перед этим о выходе из ОПЕК объявил Катар. Это событие значимо не столько для рынка нефти, сколько для рынка газа. На эту абсолютную монархию приходятся 5% мирового производства газа. При этом Катар — второй в мире экспортер газа и лидер по поставкам за рубеж сжиженного газа.

Зато на мировом рынке выросла стоимость аграрной продукции. Пшеница за год подорожала на 15%, кукуруза — на 6%. Ключевая причина — весенняя засуха в Аргентине, а затем летняя — во многих европейских странах.

7. Торговая война, которая пока не произошла

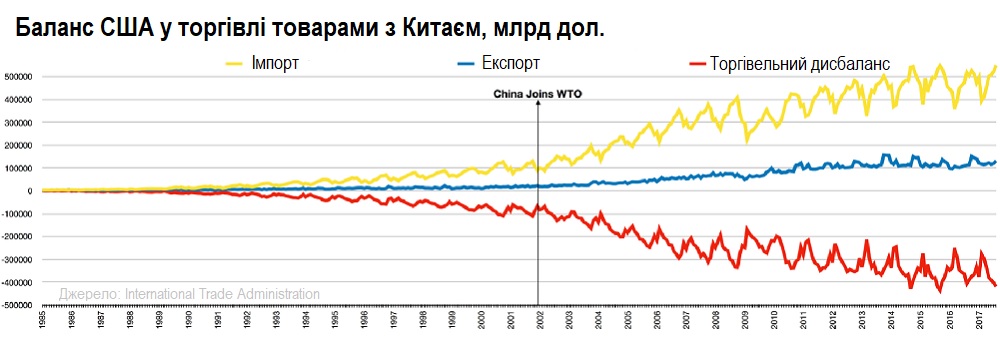

Торговая война 2018 между США и КНР заслужила отдельной страницы в Википедии. Вашингтон обвинил Пекин в нечестной торговле, использовании тарифных щелей, незаконном получении американских технологий.

На самом деле, ключевая причина в другом: через 15 лет после вступления Поднебесной в ВТО дефицит торгового баланса стал для Штатов угрожающим — 400 млрд долл. Это в 3,5 раза больше, чем весь экспорта США в Китай.

В мае Вашингтон решил наложить пошлины с запретительными ставками 25% и 10% на половину поставок из КНР. В ответ Пекин объявил о введении таможенных тарифов на американский импорт на уровне 5-10%. Трамп начал угрожать, что введет высокие пошлины на все китайские товары. Пик конфликта пришелся на саммит АТЭС в Папуа-Новой Гвинее. Впервые за историю участникам форума не удалось подписать итоговую декларацию. Внезапная разрядка случилась через несколько недель: на саммите G20 в Аргентине Си Цзиньпин и Дональд Трамп договорились о перемирии. Пошлины с 1 января 2019 не росли. Стороны договорились заключить торговое соглашение в первом квартале 2019 года.

Однако впоследствии произошло еще одно знаковое событие. Дочь основателя китайского телекоммуникационного гиганта Huawei, финансовый директор этой корпорации Мэн Ваньчжоу была арестована в Канаде по запросу США об экстрадиции и позже выпущена под залог. В Вашингтоне скупо сообщили, что расследуют дело о возможных нарушениях корпорацией санкций в отношении Ирана.

Правительство США запретило своим учреждениям пользоваться услугами и деталями китайских фирм Huawei и ZTE, а British Telecom изъяла технику Huawei, которая использовалась для развертывания в королевстве сети 5G. Похожие ограничения были введены в Новой Зеландии и Австралии. Англосаксонский мир обвинил Пекин в том, что его глобальные корпорации занимаются шпионажем.

Кроме того, Соединенные Штаты свернули соглашение о свободной торговле с Мексикой и Канадой, действовавшее с 1994 года. Необходимость нового соглашения Трамп также мотивировал растущим негативным торговым балансом. В ноябре три страны договорились о заключении нового торгового соглашения — USMCA. Его детали и процесс ратификации в значительной степени определят дальнейшие торговые отношения на североамериканском континенте и подтвердят или опровергнут тезисы о росте протекционизма даже там, где много говорят о laissez faire.

8. Угрозы дедолларизации

Об отказе от доллара США как главной мировой валюты много говорили, но мало что делали. По данным международной организации расчетов SWIFT, около 40% финансовых трансакций в мире происходит в американской валюте. На нее, по данным МВФ, приходится 62% золотовалютных резервов центральных банков мира.

Удельный вес китайского юаня в международных расчетах не достиг даже 2%, хотя его доля в корзине валют МВФ составляет 10,92%. Это своеобразный аванс, который штаб-квартира фонда выдала КНР в 2016 году.

Доллар столкнулся с двумя ключевыми угрозами — Китай запустил нефтяные фьючерсы в юанях, а Евросоюз не поддержал восстановление санкций Вашингтона против Ирана. Отдельные лидеры европейских стран стали говорить о готовности торговать с Исламской Республикой в евро и о создании собственного механизма расчетов, чтобы обойти угрозу отключения Тегерана от долларовых расчетов и SWIFT.

9. Новые европейские трудности

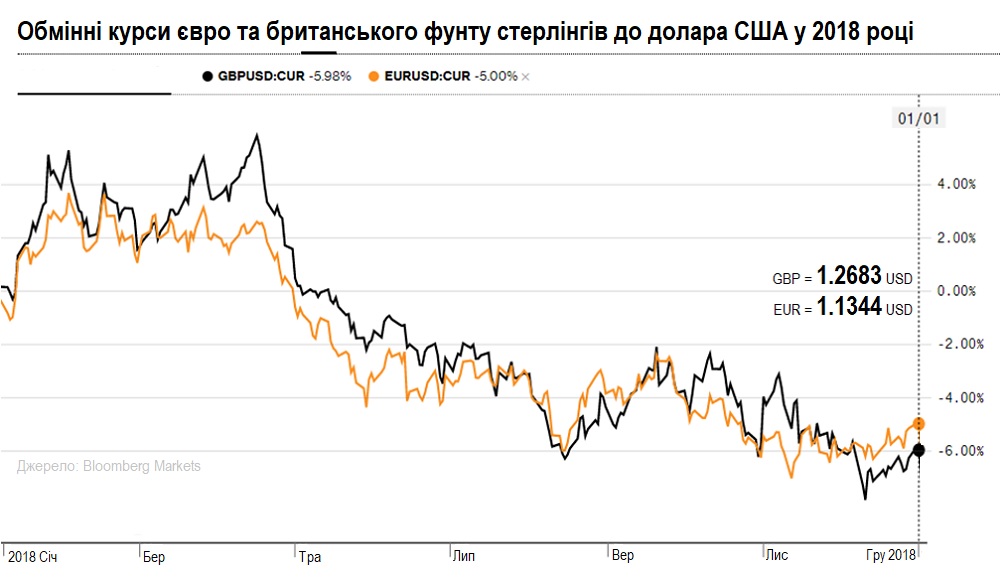

Евросоюзу в 2018 году было непросто. Курс евро по отношению к доллару весь год снижался. Наблюдались определенные признаки прекращения роста его доли в международных расчетах. Главная причина — выход Великобритании из ЕС.

Для этого был выбран мягкий путь, британские острова официально покинут европейское объединение 29 марта 2019. Лондон заплатит 39 млрд фунтов стерлингов в рамках обязательств перед европейским бюджетом. Проблемный вопрос границы с Ирландией, введение таможенных процедур на морских границах, необходимость перезаключения соглашений в сфере финансовых рынков и транспорта приведет к сокращению взаимного торгового оборота ЕС и Великобритании. По прогнозам ОЭСР, потери островной экономики могут достигнуть 2-8% ВВП.

Сильной стороной единой Европы стало завершение программы финансовой помощи Греции и официальное объявление Еврогруппой, в которую входят министры финансов стран еврозоны, о завершении восьмилетнего кризиса в этой стране.

Афины допустили дефолт перед МВФ, но потом согласились повысить пенсионный возраст до 67 лет, увеличить ставку НДС до 23% и продолжить приватизацию. Однако госдолг Эллады составляет почти 180% ВВП, поэтому кредиторы продлили сроки погашения займов перед Европейским фондом финансовой стабильности на десять лет с пролонгацией соответствующего льготного периода по уплате процентов.

В течение 2018 две страны еврозоны имели конфликт с Брюсселем касательно потолка дефицита и госдолга. Руководство Италии утвердило повышение дефицита бюджета до 2,4% ВВП в 2019 год. В Испании социалистическое правительство согласовало рост социальных расходов и также фактически дало команду превысить потолок дефицита.

Нарушает правила Еврокомиссии и Франция. После протестов «желтых жилетов» правительство второй экономики Европы повышает зарплаты и социальные пособия и ослабляет налоговую нагрузку. Это ведет к превышению бюджетным дефицитом маастрихтского лимита 3%, а госдолг поднимется до 100% ВВП.

10. Долговой признак грядущей рецессии

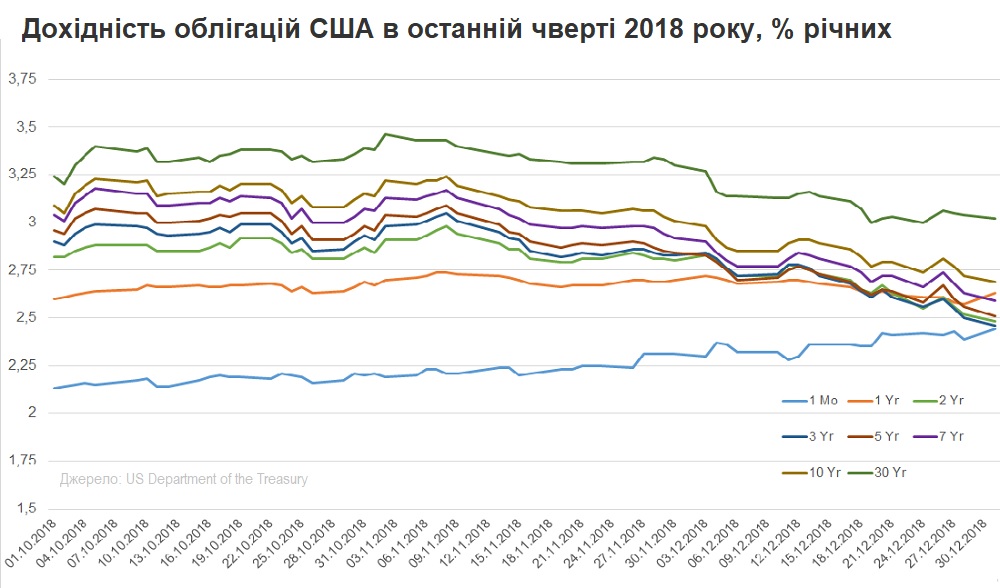

Знаковое событие было зафиксировано на рынке US treasuries. Впервые с 2007 года стоимость обслуживания двухлетних и трехлетних государственных облигаций оказалась выше, чем стоимость обслуживания пятилетних бумаг. Такой тренд называют «инверсия кривой доходности» и считают индикатором будущей рецессии.

Впервые это событие было зафиксировано 3 декабря. Именно после этого началось мощное «медвежье» ралли на фондовом рынке. Инверсия на долговых рынках фиксируется, когда инвесторы избавляются от краткосрочных бумаг. Это означает, что рынок опасается чрезмерного повышения процентных ставок.

По данным Федерального резервного банка Сан-Франциско, каждой из девяти американских рецессий с 1955 года предшествовала инверсия доходности десятилетних и двухлетних бумаг. Спад в экономике США начинался с полугодовым или годовым лагом.

11. Банки в поисках доходности

В 2018 году банкам стран-членов Базельского комитета пришлось адаптироваться к ряду регуляторных изменений: внедрению показателя долгосрочной ликвидности NSFR, коэффициенту левериджа, переходу на стандарт бухгалтерского учета IFRS.

Первый и самый сложный этап внедрения Базель III — формирование запасов капитала и ликвидности — завершился. Остальные требования необходимо выполнить до 2022 года. Чтобы соответствовать стандартам Базель III с точки зрения платежеспособности, банки должны быть прибыльными и часть прибыли направлять на увеличение капитала. Эта же самая доходность является и предпосылкой для привлечения капитала от акционеров. Это стало вызовом, ведь в целях ликвидности банки должны держать на балансах суверенные облигации с очень низкой или даже отрицательной доходностью. В целом непросто поддерживать процентную маржу и доходность в среде низких ставок, особенно при наличии значительного объема неработающих кредитов на балансе.

Перед банками возникла сложная задача: найти баланс между операционной эффективностью и соблюдением нормативных требований. По данным Boston Consulting Group, доходность европейских банков осталась отрицательной. Процесс поиска баланса усложняеют цифровая трансформация и конкурентное давление со стороны big tech и fintech. Вопрос, какие бизнес-модели и стратегии обеспечат банкам долгосрочную жизнеспособность и конкурентоспособность, остается открытым.

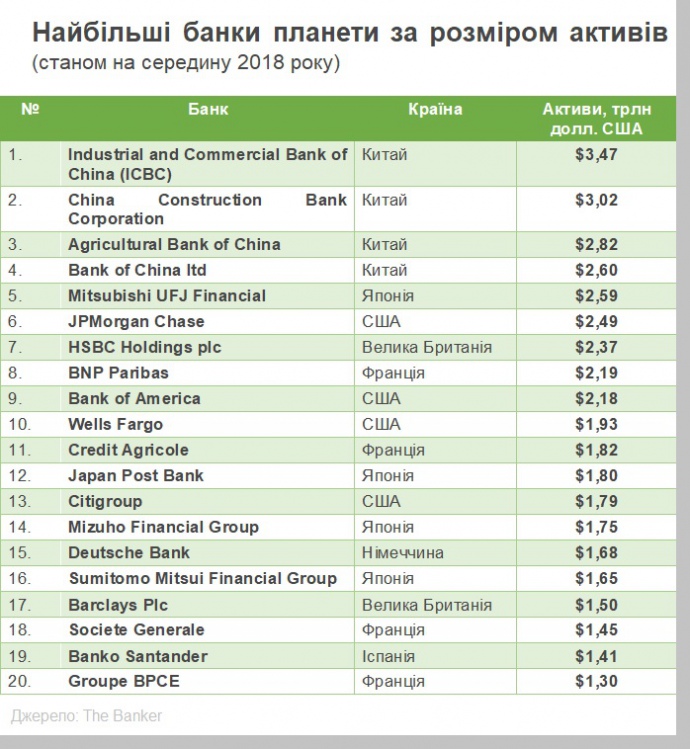

Впрочем, для многих банков мира конец эпохи минимальных ставок означал лучшие перспективы. Крупнейшие финансовые учреждения наращивали доходы на уровне 5-6%. Драйвером роста доходности был чистый процентный доход. Как и ранее, первая четверка крупнейших банков мира по активам — китайская.

12. Наступление big tech и fintech

Конкурентное давление на банки со стороны финтех-компаний усилилось и в части активных операций, и в части фондирования. В декабре инвестиционная платформа Robinhood взбаламутила рынок, предложив клиентам сберегательные счета под 3% без комиссий.

Большие технологические компании все чаще идут дальше платежных сервисов. Правда, они осваивают поляну традиционных финансовых учреждений в партнерстве с ними. Так, Google вместе с несколькими банками предложил быстрые кредиты пользователям Google Pay в Индии. Facebook обсуждал возможности сотрудничества с банками, чтобы предложить пользователям больше финансовых услуг. В то же время онлайн-банк, связанный с китайской платформой Alibaba, развивал кредитование самостоятельно.

Лидируют по объемам fintech-кредитования Китай, США и Великобритания.

В 2018 году продолжал стремительно развиваться искусственный интеллект, улучшая свои способности в сферах игр, генерации городских пейзажей и планировок, улучшения качества фотографий и диагностических возможностей в медицине.

Техническим чудом года можно считать картину, созданную с помощью алгоритмов Generative Adversarial Networks (GAN) — детища парижской команды Obvious. Машина создала серию из 11 полотен, изучив 15 тыс портретов, написанных в 14-20 веках. Одна из таких работ — «Портрет Эдмонда Беллами» — была продана на аукционе Christie’s за 432,5 тыс долл. До аукциона она стоила 7-10 тыс долл.

публікуються на правах реклами.

публікуються на правах реклами.

ПОЛУЧИТЕ ДЕНЬГИ ПО ЭТОЙ ССЫЛКЕ http://rbt201.ru/ .

___________________________

ПОЛУЧИТЕ ДЕНЬГИ ПО ЭТОЙ ССЫЛКЕ http://rbt201.ru/ .

___________________________

ПОЛУЧИТЕ ДЕНЬГИ ПО ЭТОЙ ССЫЛКЕ http://rbt201.ru/ .

___________________________

ПОЛУЧИТЕ ДЕНЬГИ ПО ЭТОЙ ССЫЛКЕ http://rbt201.ru/ .

Кризис в Греции завершён, это сильно. Сами греки об этом вообще слышали ? Груция выглядит уже хуже Украины