Економіка

утратаУкраинский бизнес не смог возместить потерю российского рынка

Текущий год прошел для украинских экспортеров под лозунгом «Переориентируйся или умри». Для тех компаний, которые готовились к подписанию Соглашения об ассоциации между Украиной и Евросоюзом еще в 2013 г., этот процесс прошел наименее болезненно. Но таких было немного. Во многих случаях переориентация оказалась вынужденной и незапланированной — из‑за потери российского рынка. Поэтому украинский бизнес в основном оказался не готов к выходу на европейский рынок. Для неподготовленного к евростандартам бизнеса процесс географического «перепрофилирования» может занять не меньше года, а то и дольше. А пока многие предоставленные Брюсселем возможности для поставок в ЕС так и не были востребованы.

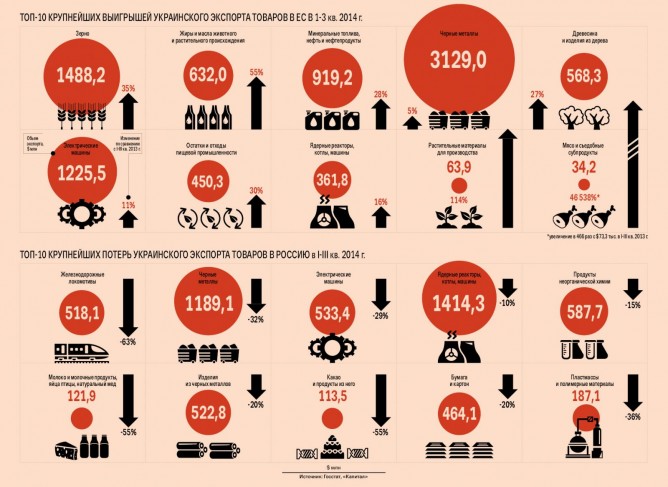

Односторонние торговые преференции, которые Евросоюз предоставил Украине с 23 апреля сначала до 1 ноября, а затем до конца 2014 г., так и не смогли компенсировать нашей экономике утрату российского рынка. По данным Госстата и подсчетам «Капитала», в январе-сентябре 2014 г. товарный экспорт Украины в РФ обвалился на 27 %, или на $ 3,3 млрд. В то же время экспорт в Евросоюз вырос на 11 %, или всего на $ 1,3 млрд. Причем только девять европейских государств —членов ЕС увеличили покупку украинской продукции более чем на 20 %. А восемь стран и вовсе уменьшили ее.

Фавориты гонки

Больше всего от либерализации торговли с Евросоюзом выиграли аграрии, а именно экспортеры зерна. При этом их не коснулись ограничения на поставки в Россию. Потеряв всего $ 0,8 млн на поставках зерна в РФ за девять месяцев, сельхозпроизводители увеличили его продажи в ЕС на $ 389,3 млн. Секрет их успеха в том, что европейский рынок был им знаком и до введения торговых преференций.

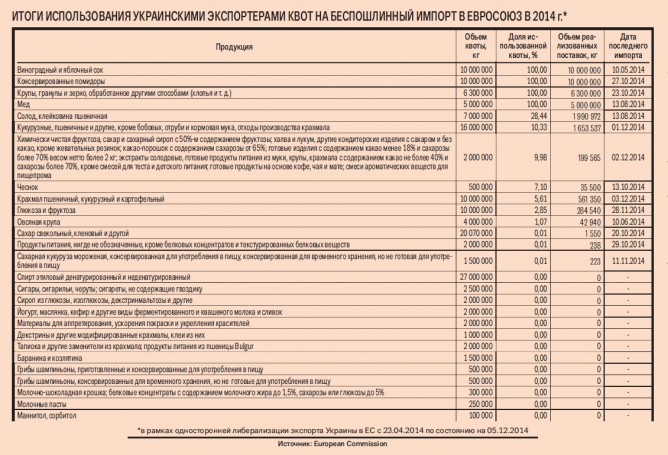

Зерно в ЕС из Украины без пошлин можно ввозить по лицензиям, которые выдает Генеральный директорат ЕС по сельскому хозяйству и развитию сельских районов. С 23 апреля тарифная квота на беспошлинную поставку кукурузы составила 400 тыс. т, на пшеницу — 950 тыс. т, на ячмень — 250 тыс. т. Сначала украинские экспортеры проявляли слабый интерес к оформлению поставок зерновых по квоте. За первые три месяца действия особого торгового режима ни одна из этих квот не была выбрана более чем на 15 %. У компаний не было причин просить своих европейских контрагентов оформлять лицензии на беспошлинный экспорт, поскольку ввоз кукурузы, пшеницы и других зерновых и так не облагался пошлинами и до введения преференций.

Но с 16 июля Брюссель повысил пошлину на импорт кукурузы, сорго и ржи, которая с 2010 г. была нулевой, до € 5,35 за тонну, и ситуация с освоением квот пошла на поправку. К 25 июля, по данным компании «ПроАгро», квота на кукурузу уже была полностью выбрана. Поэтому остальной экспорт кукурузы в ЕС, составивший в целом за три квартала 6492 тыс. т, уже облагался пошлинами, которые в сентябре были еще раз повышены — до € 10,44 за тонну. Также к началу осени была полностью исчерпана квота на поставку пшеницы. Единственный вид зерновых, квоты по которому все еще доступны, — это ячмень.

Впрочем, экспортеры зерна — приятное исключение из правила. Для остальных производителей продукции растениеводства, для которых Москва все же ограничила доступ на свой рынок, упрощение выхода в Европу оказалось слабым компенсатором. Так, с 27 июля Россельхознадзор запретил поставки украинских соков. Из-за этого производители этой продукции потеряли $ 30,3 млн на продажах в РФ. Поначалу их выход на рынок ЕС был триумфальным — менее чем за месяц они исчерпали квоту в 10 тыс. т на поставку виноградного и яблочного соков в Евросоюз. Но в целом экспорт на европейский рынок не только не вырос за три квартала, но даже снизился на $ 11,9 млн. Также с 29 июля в России под табу попала консервированная плодоовощная продукция из Украины. Производители овощной консервации с добавлением уксуса потеряли из‑за этого $ 6,1 млн за январь-сентябрь. Но в ЕС они нарастили продажи лишь на $ 0,3 млн. А пострадавшие от российского эмбарго производители консервированных помидоров, как и выпускающие соки компании, тоже полностью исчерпали квоту на поставку 10 тыс. т своей продукции в ЕС, но не смогли наверстать упущенное. Им удалось увеличить продажи в ЕС на $ 7,1 млн при падении их в РФ на $ 9,6 млн.

Посторонним вход запрещен

Полное использование европейских тарифных квот — не гарантия того, что поставки в ЕС выросли достаточно, чтобы возместить ущерб от России. Но и наличие этих квот не обеспечивает оживления экспорта в Евросоюз. Там, где речь идет не о продукции растениеводства, квоты — лишь формальность. Реальной возможности нарастить экспорт хотя бы в рамках квот зачастую у отечественных компаний нет. А значит, нет и шанса компенсировать потерю российского рынка. Взять, к примеру, производителей продукции животноводства, которые стали основной жертвой торговой войны Москвы с Киевом.

В середине июня Россельхознадзор сократил до двух число пунктов пропуска и складов временного хранения продукции животноводства, поставляемой непосредственно из Украины. Затем с 30 июня начал требовать дополнительные документы для ввоза из Украины продукции, содержащей сырье животного происхождения. Также точечные ограничения Москва применяла против отдельных предприятий. В результате производители мяса и мясопродуктов недосчитались $ 69,2 млн экспорта в РФ за девять месяцев. Но одновременно они смогли увеличить поставки в Евросоюз всего на $ 34,1 млн. Имея право ввозить в ЕС беспошлинно 12 тыс. т говядины в год, за январь-сентябрь 2014 г., включая пять месяцев действия преференций, они продали там лишь 125 кг. Для свинины — это 40 тыс. т квоты против 1,9 т экспорта. И лишь квота на ввоз мяса птицы в размере 36 тыс. т была использована почти на треть.

Такая ситуация объясняется тем, что среди всех производителей мяса реальный доступ в ЕС имеют только производители курятины. Летом 2013 г. два крупнейших производителя курятины — холдинг «Мироновский хлебопродукт» (МХП) и «Комплекс «Агромарс» — получили право поставлять свою продукцию на европейский рынок. В частности, первые поставки украинской курятины МХП осуществил осенью 2013 г., но в полной мере холдинг смог нарастить их лишь летом нынешнего года. Как сообщили в пресс-службе холдинга, объем экспорта МХП в страны ЕС вырос приблизительно до 7400 т курятины в третьем квартале 2014 г., что в 9 раз превышает показатель первого квартала и в 2,8 раза — второго. Таким образом, за время действия преференциального экспортного режима холдинг продал в ЕС порядка 10 тыс. т. Основным рынком сбыта для МХП стали Нидерланды, которые нарастили покупку мяса птицы из Украины с 79,4 кг за три квартала прошлого года до 8,4 тыс. т за тот же период 2014 г. Именно Нидерланды обеспечили $ 27,2 млн из $ 34,1 млн прироста экспорта мяса и мясопродуктов Украины в ЕС за январь-сентябрь.

Между тем производителям свинины и говядины пока не разрешено ввозить продукцию в ЕС, поэтому они не могут использовать предоставленные им квоты. По словам директора департамента правовой и законопроектной работы Министерства аграрной политики и продовольствия Игоря Чудовского, около 90‑95 % украинских производителей мяса не готовы к полноценной работе с ЕС. Прежде всего это связано с технологиями выращивания скота. Среди основных нарушений, отметил Чудовский, — антисанитарные условия, некачественные корма и ненадлежащее хранение продукции.

на $ 1,3 млрд (или на 11 %) вырос товарный экспорт в ЕС

Чтобы получить разрешение на ввоз в ЕС, производители мяса должны пройти проверки Генеральным директоратом Еврокомиссии САНКО. Но еще даже нет графика предстоящих проверок. По словам генерального директора Украинского клуба аграрного бизнеса Владимира Лапы, он должен быть обнародован до конца декабря. А значит, производители, даже пройдя этот экзамен на отлично, не смогут начать продажу мяса в ЕС ранее чем в конце 2015 г. или в начале 2016 г.

Ложка меда

Аналогичная ситуация сложилась и с производителями молочной продукции. В апреле Москва наложила эмбарго на импорт продукции предприятий «Молочный альянс» и «Альмира». В начале июля его дополнил запрет на поставку молока и молочной продукции, произведенной на семи предприятиях «Милкиленд-Украина». С 28 июля Россельхознадзор ввел запрет на ввоз всей украинской молочной и молокосодержащей продукции. А с 13 октября Роспотребнадзор добавил к ним еще и все сыры украинского производства. В результате экспорт молока и молочной продукции, яиц и натурального меда в РФ сократился за девять месяцев на 55 %, или на $ 146,6 млн относительно соответствующего периода 2013 г.

Но компенсировать этот ущерб за счет выхода на европейский рынок производители так и не смогли. Поставки этих видов продукции в ЕС увеличились всего на $ 16,5 млн. Да и этот прирост — заслуга экспорта меда. Отечественные экспортеры продали в Евросоюз 16 тыс. т меда, увеличив выручку на $ 15,8 млн по сравнению с тремя кварталами 2013 г. Причем благодаря наращиванию поставок в Испанию и Италию они за первые три с половиной месяца действия торговых преференций полностью выбрали годовую квоту в размере 5 тыс. т. В то же время поставки собственно молочной продукции выросли слабо. Если поставки молока и сливок упали в РФ на 3,9 т — до 791,6 кг, то в ЕС они выросли всего на 435 кг — до 8,7 т. Поставки сыров в Россию уменьшились на 25,7 т — до 11,7 т, а в ЕС выросли на 1,1 т — до 2,4 т.

На пути украинских молочников в Европу стоит запрет на ввоз молока и молочной продукции из Украины. По словам Чудовского, 66 % предприятий молочной отрасли сегодня не отвечают стандартам ЕС. Прежде всего, в молочных продуктах находят антибиотики и пальмовое масло. Начать экспорт в Евросоюз смогут только проверенные и согласованные САНКО предприятия. С 28 сентября по 2 октября миссия специалистов САНКО инспектировала молочные компании. «Если результаты проверок окажутся положительными, украинские производители смогут начать экспорт молочной продукции в ЕС», — уверен Лапа. Но, как и в случае с мясом, это вопрос среднесрочной перспективы. Отчет по итогам проверок ожидается только в мае. Таким образом, если ЕС даст разрешение, полагает Лапа, первые поставки этой продукции произойдут только во второй половине 2015 г.

А пока наши производители заходят на европейский рынок в обход. К примеру, молочная группа «Милкиленд» осваивает его через свое польское предприятие Ostrowia. «Мы сейчас продаем сыр (в ЕС. — «Капитал»), который производим в Польше. Нарабатываем контракты, бренды. Потом сможем добавлять производство из Украины», — отмечает главный исполнительный директор «Милкиленда» Анатолий Юркевич.

Закрытые двери

Несоответствие украинской продукции европейский вкусам — проблема, ставшая на пути переориентации экспорта из РФ в ЕС не только для производителей мясо-молочной продукции, но и для большинства промышленных несырьевых предприятий. Наиболее показательной жертвой подобных обстоятельств пало отечественное машиностроение. «Исторически машиностроение было разделено пополам — производство осталось в Украине, а спрос на его продукцию — в России, — рассказывает старший аналитик ИФК «АРТ Капитал» Алексей Андрейченко. — Чтобы украинская продукция отвечала более требовательному европейскому спросу, в отечественное машиностроение нужно делать крупные инвестиции». Но ни в 2014 г., ни, скорее всего, в 2015 г. инвесторы не отважатся совершать крупные капиталовложения в украинскую экономику, поскольку, пока идет война, сохранность инвестиций остается под вопросом. Следовательно, отмечает Андрейченко, на переориентацию экспорта из РФ в ЕС, как и в случае с аграриями, могут рассчитывать только те компании, которые уже осуществляют поставки в Европу.

Туго, к примеру, пришлось производителям железнодорожных локомотивов. Их экспорт в РФ упал на 63 % за три квартала, став причиной потерь в размере $ 890 млн — крупнейших среди всех отраслей. Формально никаких ограничений на их поставки в России уже нет. Москва вводила их сначала летом 2013 г., когда в июле федеральная таможенная служба РФ усилила контроль грузов, ввозимых более чем 40 украинскими компаниями. Среди последних оказались производители железнодорожных локомотивов и подвижного состава — «Днепровагонмаш», предприятия Группы «Азовмаш», Стахановский вагоностроительный завод и производитель вагонного литья Кременчугский сталелитейный завод. Во второй раз Москва нанесла удар по машиностроению в сентябре-октябре, когда российское федеральное бюджетное учреждение «Регистр сертификации на федеральном железнодорожном транспорте» приостановило импорт вагонов четырех заводов, на которые приходится 80 % украинского производства, — Крюковского вагоностроительного, «Азовмаша», «Днепровагонмаша» и Стахановского вагоностроительного. Официально эти ограничения были отменены, однако на практике поставки этих украинских компаний в РФ обвалились.

Перенаправить поставки локомотивов в ЕС отечественные производители так и не смогли. За январь-сентябрь европейцы купили украинских локомотивов всего на $ 62 млн, что не компенсировало и десятую часть потерь в России. «Европу можно заинтересовать только высокотехнологической продукцией, которая будет у нас дешевле за счет более дешевой рабочей силы», — полагает Андрейченко. Например, скоростными электропоездами Крюковского вагоностроительного завода, которые пока обкатываются. Но проблема в том, уточняет эксперт, что европейцы смотрят не только на цену, но и на стоимость жизненного цикла. А поскольку у наших производителей не налажены сервисные центры и схемы обслуживания в Европе, их продукция для европейцев в долгосрочной перспективе оказывается более дорогостоящей.

Также есть шансы попасть в ЕС у автобусов и троллейбусов производства «Богдан», автомобильных комплектующих и трансформаторов — всей той продукции, которая уже поставляется в Европу. Но в вопросах переориентации, по мнению Андрейченко, украинскому машиностроению стоит больше рассчитывать на Азию и Латинскую Америку.

публікуються на правах реклами.

публікуються на правах реклами.